Mise à jour des perspectives de 2023 pour les secteurs bovin et porcin : les marchés présentent deux trajectoires de prix différentes

Voici la troisième et dernière mise à jour trimestrielle des perspectives de 2023 pour les secteurs bovin et porcin publiées en janvier. Au cours des deux dernières semaines, nous avons mis à jour nos perspectives pour le secteur laitier et les grandes cultures.

La sécheresse de 2023 réduira les marges de certains éleveurs de l’Ouest, mais les perspectives globales pour le secteur bovin sont positives, car la forte demande mondiale et nationale stimule la consommation, même si les prix du bœuf sont élevés. La production, compte tenu de la petite taille du cheptel bovin, aura du mal à répondre à cette demande. Dans le secteur porcin, la rentabilité continuera d’être mise à mal par la baisse des prix. La croissance de la consommation intérieure apportera un coup de pouce nécessaire, car les prix du porc attireront plus de consommateurs que ceux du bœuf ou du poulet, mais étant donné l’augmentation des coûts des aliments pour animaux due à la sécheresse, les trois prochains mois ne devraient pas être plus faciles que les précédents.

Prix : deux trajectoires pour les deux secteurs

Quelques bonnes nouvelles : les prix prévus pour les trois prochains mois (la période visée par les perspectives) se sont stabilisés ou ont augmenté depuis la publication de nos perspectives du mois d’août pour les secteurs bovin et porcin. Les prix prévus des bovins sont, en moyenne, supérieurs de 33 % à la moyenne annuelle et de 50 % à la moyenne quinquennale pour chaque catégorie, car la demande reste forte et l’offre se resserre. Nos projections relatives aux prix du porc d’engraissement (Ontario et Manitoba) n’ont pas changé depuis le mois d’août et sont encore bien inférieures aux prix de l’an dernier et aux moyennes quinquennales. Les prix des porcelets sevrés en isolement continuent également d’être inférieurs aux prix de l’année précédente et à la moyenne quinquennale.

Tableau 1 : Les prix cessent de baisser pour les porcs et continuent d’augmenter pour les bovins

Sources : Statistique Canada, AAC, USDA, CanFax, CME Futures et calculs de FAC

Les marges du secteur bovin devraient être positives

La rentabilité du secteur de l’élevage-naissage restera élevée tout au long de la période visée, compte tenu de la fermeté sous-jacente des prix. La rentabilité du secteur bovin sera davantage mise à l’épreuve dans les régions où la sécheresse a eu une incidence sur les céréales fourragères. Cela vaut également pour les parcs d’engraissement de finition qui pourraient subir la pression des parcs d’engraissement américains en ce qui concerne les bovins d’engraissement canadiens, ce qui pousserait les prix à la hausse. Toutefois, compte tenu de la vigueur de la demande, les marges des parcs d’engraissement devraient être positives tout au long de la période visée.

Les marges du secteur des porcelets sevrés en isolement continuent de subir une forte pression

La rentabilité du secteur des porcelets sevrés en isolement est devenue négative en 2022, mais l’année 2023 a été particulièrement difficile en raison de la baisse des prix et de l’augmentation des dépenses. Les producteurs qui ont résisté à la tempête peuvent envisager l’année 2024 avec optimisme, car les marges devraient rebondir dans la bonne direction.

Cette année, nous surveillons l’incidence de la sécheresse qui a sévi en Amérique du Nord sur les troupeaux de bovins américains et canadiens, la demande de viande rouge et le coût des intrants étant les facteurs les plus importants pour la rentabilité du secteur du bétail.

À propos des coûts des aliments pour animaux

La tendance que nous avions soulignée dans notre mise à jour du mois d’août, à savoir le pic précoce des importations de maïs par les parcs d’engraissement, s’est stabilisée sur le long terme. Les importations canadiennes de maïs américain destiné aux exploitations de l’Ouest se sont poursuivies et, en septembre, elles se situaient juste en dessous des importations record de la campagne de 2021-2022.

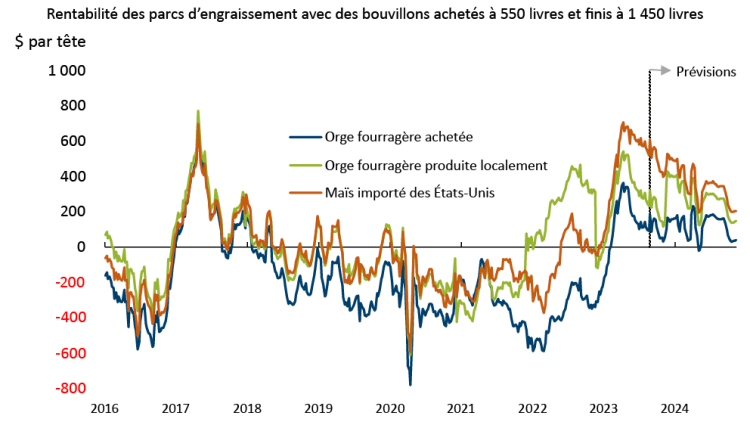

Il existe un lien direct avec les résultats financiers des parcs d’engraissement. En 2023, il est plus coûteux d’utiliser des aliments pour animaux produits localement (orge) que du maïs importé (figure 1). Si ces coûts n’incluent pas les frais de transport liés à l’importation, ils ne tiennent pas compte non plus des économies réalisées grâce à l’utilisation du maïs. L’alimentation à base de maïs correctement traité permet de réduire de 10 % le nombre de livres par jour par rapport à l’utilisation d’orge. L’offre supplémentaire de cultures de qualité inférieure, non destinées à l’alimentation animale, rendue disponible par la sécheresse apporte un certain soulagement, mais dans l’ensemble, l’utilisation de cultures canadiennes pour l’alimentation animale réduira les marges.

Figure 1 : La sécheresse fait du maïs importé l’aliment pour animaux de choix

Sources : Canfax, Statistique Canada, CME et calculs de FAC

Les prix du maïs de l’Ontario ont également augmenté par rapport à notre mise à jour des perspectives du mois d’août, mais correspondent toujours aux prix moyens de 2022. À ce niveau, ils dépasseront largement la moyenne quinquennale, ce qui accentuera la pression sur les marges du secteur porcin.

Tableau 2 : Les prix du maïs de l’Ontario restent élevés

Sources : Statistique Canada, AAC, USDA, CanFax, CME Futures et calculs de FAC

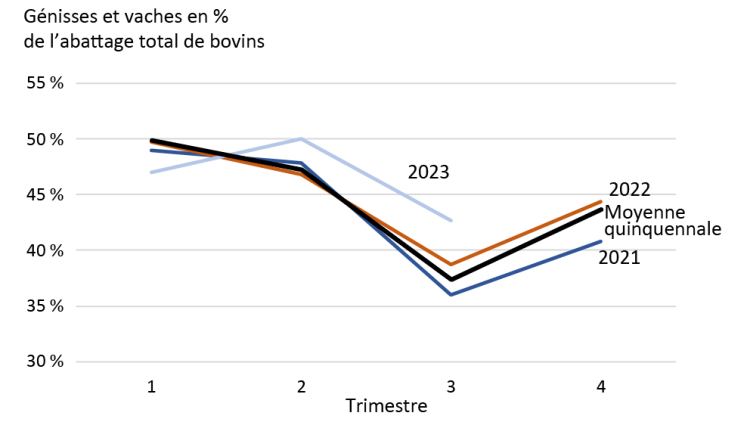

Le cheptel bovin nord-américain continue de diminuer

La sécheresse de 2023 a conduit le secteur bovin à abattre davantage de bêtes, malgré la vigueur des marchés. Alors que les prix élevés que nous observons actuellement sont normalement associés à la conservation des génisses et aux efforts de reconstitution des troupeaux, le temps sec qui a sévi dans le Midwest américain et les Prairies canadiennes a entraîné une augmentation de la liquidation des troupeaux depuis 2021. Les abattages de génisses et de vaches ont eu tendance à augmenter chaque année en pourcentage du total des abattages de bovins (figure 2).

Figure 2 : Les abattages de génisses et de vaches en 2023 seront plus élevés que les tendances récentes

Source : AAC

La baisse de la production de viande bovine entrave l’offre

Comme nous l’avons indiqué en août, la tendance à la hausse des abattages a entraîné une augmentation initiale de la production de viande bovine — et une production américaine record en 2022 [en anglais seulement] — qui s’est ensuite transformée en une diminution du nombre de bovins prêts pour l’abattage. Par conséquent, la production de viande bovine du Canada et des États-Unis en 2023 est en baisse par rapport à l’année précédente.

Au 30 septembre, la production canadienne de viande bovine (bovins gras et non gras) était en baisse de 6 % par rapport à l’année précédente et la production américaine de viande bovine accusait une baisse de 2 %. Il se peut très bien qu’aucun des deux pays ne connaisse de reprise au cours des deux prochaines années, car il continuera probablement d’y avoir plus de raisons d’abattre que de ne pas abattre. Même lorsqu’il s’agira d’inverser la tendance, l’augmentation du nombre de bovins dans les exploitations nord-américaines ne sera ni rapide ni simple.

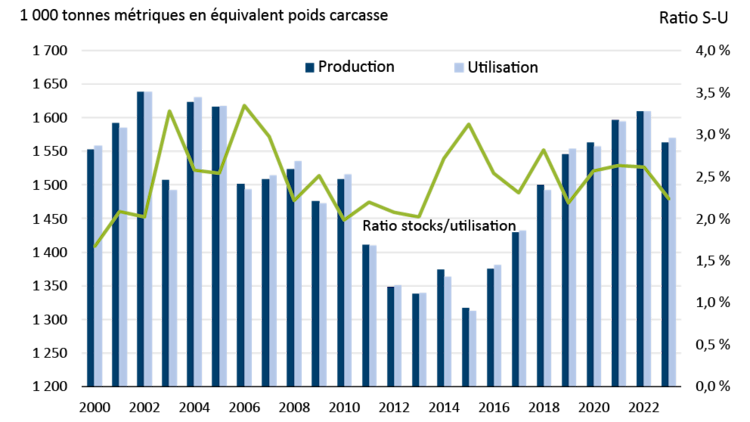

Ce frein à la production contribuera à abaisser le ratio stocks/utilisation de viande bovine au Canada (stocks de fin de campagne/utilisation) pour le porter à 2,2 % cette année (figure 3). Il s’agit d’une baisse en glissement annuel et par rapport à la moyenne quinquennale (2018-2022) et d’un des niveaux moyens quinquennaux les plus bas depuis le début des années 2000.

Le ratio tient également compte d’une utilisation plus faible, la consommation intérieure et les exportations ayant diminué. Déjà orienté à la baisse, il pourrait se rapprocher des niveaux les plus bas de 2000 en 2024, ce qui indique que les prix de la viande bovine n’ont pas encore atteint leur pic. Bien que les prix élevés dissuadent sans aucun doute certains consommateurs, la préférence des consommateurs canadiens pour la viande bovine reste forte et compense la tendance à la baisse de la consommation.

Figure 3 : L’offre de viande bovine canadienne est faible

Source : USDA

* La production comprend les importations; l’utilisation comprend l’utilisation intérieure et les exportations.

À l’instar du manque de précipitations en Amérique du Nord, la sécheresse qui a sévi en Argentine a accéléré la production de viande bovine du pays. De fait, la production mondiale de viande bovine devrait augmenter en 2023 en raison de l’augmentation des abattages dans plusieurs régions due à des conditions de sécheresse généralisées. Dans l’Union européenne, les coûts élevés des intrants entraînent des liquidations.

La demande mondiale de viande bovine se maintient, la consommation intérieure hors États-Unis devant augmenter de 1,3 % en glissement annuel. En particulier, la Chine, deuxième consommateur mondial de viande bovine après les États-Unis, devrait connaître une croissance de 3,0 % en glissement annuel, la classe moyenne en plein essor du pays continuant à développer une préférence pour ce qui était autrefois presque exclusivement un aliment de base occidental. Il existe toutefois des risques baissiers. Selon les dernières Perspectives de l’économie mondiale du Fonds monétaire international, la croissance du PIB mondial va ralentir, passant de 3,5 % l’an dernier à 3,0 % cette année et à 2,9 % en 2024, ce qui pèsera sur la consommation dans les mois à venir.

Production porcine

La production mondiale totale de viande de porc devrait rester stable cette année, les États-Unis (1,4 %) et la Chine (1,1 %) devant voir leur production augmenter, ce qui compensera les baisses subies par l’Union européenne (2,9 %) et le Royaume-Uni (14,4 %).

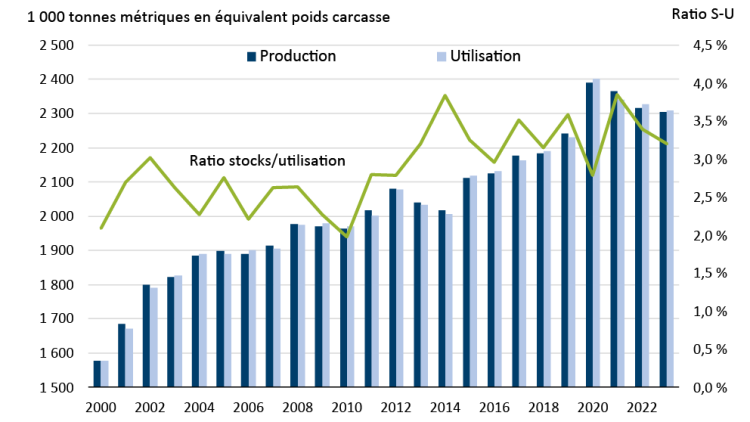

Le ratio stocks/utilisation de viande de porc au Canada affiche une légère contraction en glissement annuel de la production attendue – la dernière année d’une tendance à la baisse depuis la frénésie d’achat induite par la pandémie de 2020 et l’éclosion de peste porcine africaine en Chine (figure 4). Le ratio de la viande de porc, à 3,2 %, est plus élevé que celui du bœuf.

Figure 4 : Les achats massifs de viande de porc canadien par la Chine sont peut-être terminés, mais la consommation se maintient

Source : USDA

* La production comprend les importations; l’utilisation comprend l’utilisation intérieure et les exportations.

La production reste élevée par rapport à la période antérieure à 2020, tout comme la consommation, qui sera assez unilatérale. Les exportations canadiennes devraient diminuer de 8,0 % en glissement annuel, car la consommation de porc hors États-Unis devrait être identique à celle de l’année dernière et la consommation de porc aux États-Unis devrait diminuer de 1,9 %. Un point positif : la consommation de viande de porc en Chine devrait augmenter de 1,3 % en glissement annuel.

Cette année, l’utilisation totale pour le Canada sera plutôt soutenue par l’utilisation intérieure. La consommation canadienne de viande de porc devrait augmenter de 6,8 % en glissement annuel, grâce à l’écart important entre le prix de la viande de porc et ceux du poulet et du bœuf, les principaux concurrents de la viande de porc. De fait, la viande de porc est l’un des rares articles du panier de l’indice des prix à la consommation du Canada à avoir connu une croissance négative des prix au cours des deux dernières années.

Il y a de bonnes nouvelles, mais aussi des signes inquiétants. La consommation de viande de porc a bénéficié de ces prix relativement favorables, mais elle est confrontée à une demande morose. L’indice de la demande de viande de FAC (pour le bœuf, le porc et le poulet) montre que les préférences des consommateurs pour le bœuf et le poulet dépassent les préférences pour le porc.

En conclusion

Les prix élevés de la viande bovine dans le commerce de détail et la restauration vont peser sur la consommation cette année, mais pas autant qu’on pourrait le penser. La perte de production, conséquence directe de la petite taille du cheptel bovin, va encore se faire sentir. Cela laisse présager une année de bons rendements pour le secteur. En revanche, le secteur du porc et de la viande de porc bénéficiera d’une augmentation significative de la consommation intérieure, mais cette bonne nouvelle est tempérée par les prévisions d’une forte baisse des exportations et par le fait que les Canadiens achètent de la viande de porc, parce qu’elle est relativement moins chère.

Martha Roberts

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.