Mise à jour des perspectives de 2023 pour le secteur laitier : les prix combinés baissent en raison de la surabondance de lait aux États-Unis

Il s’agit de la deuxième des trois mises à jour trimestrielles de nos perspectives de 2023 pour le secteur laitier publiées en janvier. La semaine dernière, nous avons mis à jour nos perspectives pour les céréales, les oléagineux et les légumineuses et la semaine prochaine, nous mettrons à jour les perspectives pour les secteurs bovin et porcin.

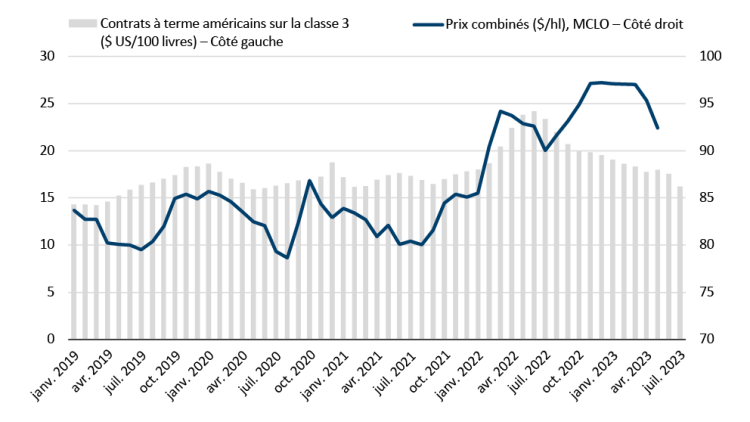

La dynamique de marché de l’industrie laitière américaine commence à peser sur les revenus des producteurs laitiers canadiens. La production laitière américaine atteint un niveau record et les transformateurs n’arrivent pas à suivre. Cette situation exerce une pression à la baisse sur les prix du lait aux États-Unis et, par conséquent, sur les prix du lait au Canada. Environ 12 % de la production canadienne de matière grasse (en poids) est destinée au lait de classe 5, et les prix du lait de classe 5 sont exposés aux variations des prix américains. Les producteurs canadiens ont profité de la vague des prix élevés du lait aux États-Unis en 2022, mais ils commencent maintenant à subir une pression à la baisse sur les prix intérieurs à mesure que la situation aux États-Unis s’aggrave. En mai 2023, le prix combiné moyen dans la mise en commun du lait de l’Ouest (MCLO) était de 92 $/hl, inchangé par rapport à mai 2022, malgré deux augmentations du prix de soutien de la matière grasse apportées par la Commission canadienne du lait. La raison principale : les prix du lait de classe 3 aux États-Unis ont baissé de 30 % pendant cette période.

Figure 1 : Les prix du lait aux États-Unis pèsent sur les prix combinés au Canada, limitant ainsi les effets des récentes augmentations du prix de soutien

Sources : Alberta Milk, Barchart, calculs de FAC

Les contrats à terme sur le lait de classe 3 seront stables (environ 16 $/100 livres) pour le reste de l’année 2023, loin des sommets de 24 $/100 livres atteints en juin 2022.

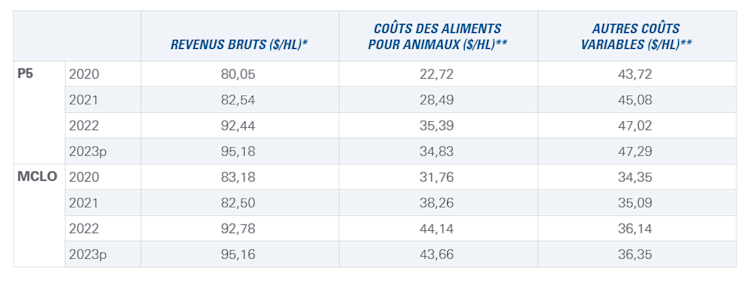

En conséquence, nos prévisions relatives aux revenus du secteur laitier ont été revues à la baisse. Le tableau 1 résume les données relatives aux revenus et aux coûts variables pour les années 2020 à 2022, et nos dernières prévisions pour 2023 (il convient de noter que nous n’incluons pas les coûts d’investissement et les coûts de main-d’œuvre des producteurs, car ils varient considérablement d’une exploitation à l’autre).

Tableau 1 : Estimations des revenus et des coûts variables des exploitations laitières

Source : Les calculs de FAC sont fondés sur les estimations des coûts de production de la Commission canadienne du lait et du gouvernement de l’Alberta, et sur les données des Dairy Farmers of Ontario, des Producteurs de lait du Québec, d’Alberta Milk, de Statistique Canada et de l’USDA.

* Les revenus bruts sont fondés sur les données déclarées par les groupements de producteurs, qui diffèrent des données de Statistique Canada utilisées pour le calcul des recettes du secteur laitier.

** Comme les calculs utilisent des définitions différentes des catégories de coûts pour le P5 et la MCLO, les valeurs ne sont pas directement comparables.

Tendances à surveiller en 2023

En janvier, nous avons déterminé que les éléments suivants sont des facteurs d’influence à surveiller en 2023.

1. Coûts élevés des intrants

Les aliments pour animaux restent un problème pour les producteurs laitiers de tout le pays. Les préoccupations croissantes à l’égard de la sécheresse et des ravageurs dans les Prairies, en particulier en Alberta, créent des incertitudes quant à la qualité et à la quantité de l’ensilage cette année. La première coupe de foin a été meilleure dans le centre et l’est des Prairies, mais les faibles précipitations depuis le printemps pourraient restreindre la deuxième coupe. Dans l’Est, le prix reste un problème. Les conditions ont été médiocres pour le maïs au début de la saison de croissance dans le Midwest américain, mais se sont améliorées récemment, ce qui laisse planer un doute quant à l’orientation des coûts des aliments pour animaux pour l’année à venir.

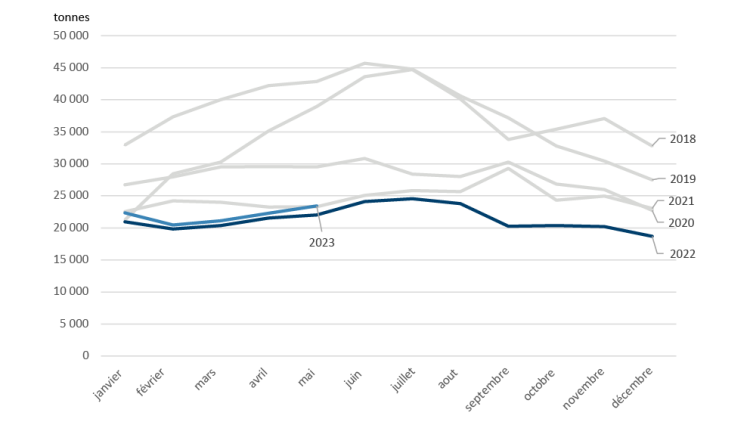

2. Niveaux des stocks de beurre

La production totale de matière grasse a été forte jusqu’à présent cette année, la production de chaque mois de 2023 ayant été plus élevée que celle de n’importe quel mois comparable des cinq dernières années. L’augmentation de la production de matière grasse à ce jour résulte d’une amélioration de l’efficacité plutôt que d’une augmentation des quotas ou des journées incitatives. Toutefois, en mai, le P5 a annoncé deux journées incitatives supplémentaires pour l’été. Cela porte le nombre total de journées incitatives pour le P5 à neuf pour l’année. Seules deux journées incitatives [en anglais seulement] ont été annoncées pour la MCLO (septembre et octobre), mais il s’agit des premières journées incitatives depuis 2019. Toutes les journées incitatives pour 2023 ont lieu entre mai et novembre, une période où la production est plus faible et la demande plus forte, ce qui se traduit par des niveaux de stocks de beurre historiquement bas.

Figure 2 : Les stocks de beurre sont en hausse, mais restent historiquement bas

Sources : Statistique Canada, tableau 32-10-0001

3. Importations de produits laitiers

Une nouvelle année laitière commence en août et, avec elle, une nouvelle période pour les importations de produits laitiers dans le cadre de l’Accord Canada–États-Unis–Mexique (ACEUM), qui fonctionne sur la base d’une année laitière. Conformément au calendrier convenu, les contingents tarifaires augmenteront au cours de la prochaine année laitière (voir tableau 2). Le Canada pourrait connaître une hausse des importations de beurre cet automne si ces contingents tarifaires sont concentrés au début de la période (c’est-à-dire utlisés au début de l’année laitière, qui correspond au second semestre de l’année civile), ce qui est certainement possible compte tenu de la baisse des stocks de beurre et de la stabilité de la demande. Le lait, la crème et le beurre sont les trois principaux produits laitiers faisant l’objet de contingents tarifaires sur la base d’une année laitière. Les États-Unis ont profité de l’augmentation progressive de l’accès au beurre et à la crème, avec des taux d’utilisation supérieurs à 80 % au cours de chacune des trois dernières années.

Tableau 2 : Taux d’utilisation élevé pour la crème et le beurre dans le cadre de l’ACEUM

Source : Affaires mondiales Canada

Les audiences du groupe spécial chargé d’examiner le différend entre la Nouvelle-Zélande et le Canada dans le cadre de l’Accord de partenariat transpacifique global et progressiste ont eu lieu en juin. Les plaintes déposées par la Nouvelle-Zélande sont semblables à celles déposées par les États-Unis dans le cadre de l’ACEUM, à savoir qu’elles visent à contester l’attribution par le Canada de contingents tarifaires aux transformateurs. Le groupe spécial présentera ses conclusions en septembre.

4. Prix de détail et inflation

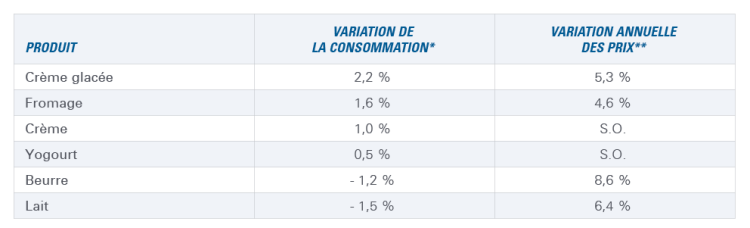

Le taux d’inflation global est tombé à 2,8 % en juin, mais les prix des aliments ont continué à augmenter à un rythme obstinément élevé (9,1 % pour les aliments achetés dans les épiceries). Cela vaut pour presque toutes les catégories d’aliments, y compris les produits laitiers.

La Commission canadienne du lait signale que les tendances de la consommation de produits laitiers au cours des 12 derniers mois ont été contrastées : augmentation pour certains produits (la crème glacée et le fromage) et diminution pour d’autres (le lait et le beurre).

Tableau 3 : Les hausses de prix des produits laitiers n’ont pas encore freiné la demande de manière significative

Sources : Commission canadienne du lait, Statistique Canada, tableau 18-10-0004

* Sur les 12 mois s’étant terminés en avril 2023, par rapport à la même période de 12 mois s’étant terminée en avril 2022

** En date d’avril 2023

Le prix du beurre a augmenté de 27,1 % au cours des deux dernières années, alors que la consommation n’a diminué que de 1,2 %. Cela s’explique notamment par le fait que le prix de la margarine, un substitut imparfait du beurre, a grimpé de 52,2 % au cours des deux dernières années.

En conclusion

La surabondance de lait aux États-Unis pèse sur les prix combinés au Canada. Les revenus par unité ($/hl) sont en baisse, mais les quantités sont en hausse (et devraient le rester, compte tenu des prochaines journées incitatives), car la course à la reconstitution des stocks de beurre se poursuit. Cela présage une croissance modérée des revenus totaux pour 2023. La disponibilité des aliments pour animaux dans l’Ouest et leur coût dans l’Est continueront de nuire à la rentabilité jusqu’à la fin de l’année 2023.

Graeme Crosbie

Économiste principal

Graeme Crosbie est économiste principal à FAC. Il se concentre sur l’analyse et les perspectives macroéconomiques, ainsi que sur le suivi et l’analyse des tendances dans les secteurs des produits laitiers et de la volaille. Grâce à son expertise et à son experience en développement de modèles, il génère des prévisions sur le contexte opérationnel agricole dans son ensemble, aidant ainsi la clientèle et le personnel de FAC à surveiller les risques et à repérer les occasions.

Graeme travaille à FAC depuis 2013. Il a notamment oeuvré dans les domaines du marketing et de la gestion du risque avant de se joindre à l’équipe des Services économiques en 2021. Il détient une maîtrise en sciences avec spécialisation en économie financière de l’Université de Cardiff ainsi que le titre d’analyste financier agréé (CFA).