Mise à jour des perspectives 2020 pour la viande rouge : les perturbations dans la chaîne d’approvisionnement neutralisent la forte demande

Pendant le mois de juillet, l’équipe des Services économiques de FAC fera le point sur ses attentes au sujet de la rentabilité dans trois secteurs agricoles canadiens, soit les secteurs de la viande rouge, des produits laitiers, ainsi que celui des céréales, des oléagineux et des légumineuses. Nous décrirons ce qui s’est passé en 2020 jusqu’ici et ce que vous devriez surveiller au cours des six prochains mois.

Dans nos perspectives économiques pour le secteur de la viande rouge de février 2020, nous avons relevé cinq facteurs susceptibles d’avoir une incidence sur la rentabilité :

Perturbation des marchés du bétail et de la viande causée par la peste porcine africaine (PPA)

Influence des tensions commerciales sur les marchés agroalimentaires

Forte demande de viande rouge au Canada et ailleurs dans le monde

Accroissement de la production de bœuf et de porc aux États‑Unis

Incidence du coronavirus sur l’économie mondiale

La justesse de nos prévisions pour la première moitié de l’année

Les deux premiers mois de l’année 2020 ont été très positifs pour les secteurs du porc et du bœuf. La forte demande au Canada et dans les marchés mondiaux et la diminution des stocks mondiaux de viande rouge causée par la PPA soutenaient les prix des porcs et des bovins.

Bien que nous considérions le coronavirus comme menace importante, nous n’avions pas anticipé l’ampleur de l’impact mondial qu’il allait avoir ni ses répercussions sur l’offre et la demande de viande rouge.

La COVID‑19 a provoqué une récession mondiale. En Amérique du Nord, les perturbations dans les usines de transformation ont entraîné des retards d’abattage ainsi que des inquiétudes concernant l’offre de bœuf et de porc dans les épiceries. En outre, le confinement et les fermetures temporaires de services alimentaires ont considérablement affaibli la demande.

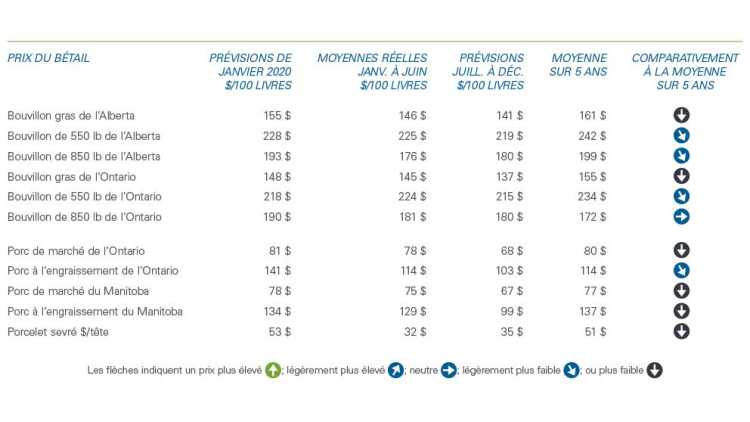

Les importants changements à l’offre et à la demande ont provoqué des fluctuations considérables des prix offerts aux producteurs de bovins et de porcs. Par conséquent, les prix moyens du bétail pour les six premiers mois ont généralement été plus faibles que ceux que nous avions prévus en janvier (tableau 1), à l’exception des bouvillons de 550 lb en Ontario, du fait que les perturbations dans cette province ont été mineures. Les pressions à la baisse exercées sur les prix ont fait reculer les marges en territoire négatif pour les producteurs de porc et les engraisseurs de bovins.

Tableau 1 : La pandémie de COVID‑19 exerce des pressions baissières sur les prix du bétail

Sources : Statistique Canada, Département de l’agriculture des États-Unis (USDA), CanFax, contrats à terme du Chicago Mercantile Exchange (CME), et calculs de FAC.

Selon nos nouvelles prévisions, les prix de la plupart des produits agricoles seront inférieurs à leur moyenne sur cinq ans ainsi qu’à nos prévisions du début de l’année. Nos prévisions actuelles indiquent ce qui suit :

Les baisses des prix des bovins seront moins prononcées que celles des porcs.

Les prix des bovins gras de l’Alberta seront inférieurs de 12 % à leur moyenne sur cinq ans alors que ceux des bouvillons d’engraissement seront inférieurs de 9 %.

Les prix des porcs de marché devraient être inférieurs de 13 à 15 % à leur moyenne sur cinq ans alors que ceux des porcelets sevrés seront inférieurs de 26 %.

Les producteurs de bovins et de porcs devront composer avec des prix faibles pour le reste de l’année.

Facteurs à surveiller pour le reste de 2020

Goulot d’étranglement aux abattoirs de porcs et de bovins

La grande majorité des usines de transformation ont repris leurs activités, mais avec des coûts plus élevés en raison des règles de distanciation sociale et d’autres protocoles de santé dans leurs installations. Malgré la reprise des activités, le goulot d’étranglement aux usines de transformation persiste. La filière canadienne du porc devrait parvenir à reprendre le temps perdu en transformant ou en exportant tous les porcs prêts à l’abattage en 2020.

À l’inverse, il est très peu probable que la filière canadienne du bœuf réussisse à transformer au pays ou à exporter tous les bovins prêts l’abattage en 2020.

Production américaine

La hausse prévue de la production de viande rouge aux États‑Unis semble s’être volatilisée. La production américaine de bœuf devait croître de 1,2 % en 2020, mais les prévisions figurant dans le rapport du World Agricultural Supply and Demand Estimates (WASDE) de juin indiquent maintenant qu’elle devrait diminuer de 1,8 %. Comparativement au déclin de 5 % qui avait été prévu en mai, il s’agit d’un redressement substantiel, lequel est attribuable au rétablissement plus rapide que prévu de la capacité d’abattage.

La production américaine de porc devait croître de 4,5 % selon les prévisions du début de l’année, mais la hausse prévue a été récemment rajustée à seulement 0,5 %. Les stocks records de porcs aux États‑Unis en juin exercent des pressions baissières sur les prix, lesquelles sont exacerbées par l’absence d’une forte réaction négative de l’offre de la part des producteurs américains face aux problèmes de rentabilité pendant la première moitié de l’année.

Réouverture des économies

La réouverture progressive des économies nord‑américaines fera augmenter la demande de porc et de bœuf. Il y a toutefois lieu de faire preuve de prudence. Les États‑Unis sont actuellement aux prises avec une résurgence de COVID‑19 dans plusieurs États très peuplés et les effets d’une éventuelle deuxième vague sont encore inconnus.

Nous nous attendons à ce que la demande des restaurants prenne beaucoup de temps à revenir à ce qu’elle était avant la pandémie. La demande de viande rouge semble toutefois robuste malgré l’inflation des prix au détail (hausses de 13,7 % pour le bœuf et de 6,0 % pour le porc par rapport à la même période l’an dernier). L’inflation des prix de la viande rouge devrait ralentir, mais les coûts liés à la COVID‑19 pour les transformateurs et les détaillants devraient toutefois maintenir l’inflation à un taux plus élevé que la moyenne.

Peste porcine africaine (PPA)

La PPA, qui est maintenant présente dans 50 pays (en anglais seulement), soutient les prix. Le Canada produit plus de deux fois plus de porc que sa consommation intérieure. De nombreux pays interdisent l’importation de porc provenant de pays où la PPA est présente et la Chine est un pays d’exportation important pour le porc canadien. Pendant les cinq premiers mois de l’année, les exportations ont grimpé de 56 % par rapport à la même période l’an dernier.

L’équipe des Services économiques de FAC s’attend à ce que les marges des exploitations bovines de naissage soient près ou légèrement au‑dessus du seuil de rentabilité pour 2020. Des pertes sont prévues pour les parcs d’engraissement pendant toute l’année 2020. Quant à la rentabilité des exploitations porcines de naissage‑finition, elle devrait être légèrement négative pour le reste de l’année avant de revenir solidement en territoire positif en 2021.

James Bryan

Directeur principal des relations d’affaires

James Bryan s’est joint à FAC à titre d’analyste en économie agricole en 2011 et est maintenant directeur principal des relations d’affaires à Thornton, en Ontario. Il dirige également une petite exploitation agricole familiale. M. Bryan a obtenu un baccalauréat en sciences de l’environnement et une maîtrise en agroéconomie de l’Université de Guelph.