Voir au-delà du taux directeur de la Banque du Canada

Sans surprise, la Banque du Canada (BdC) a adopté une orientation neutre la semaine dernière. La banque prévoit une reprise économique au cours du deuxième semestre de 2019 et ne voit aucune raison de changer son taux directeur. Cette stabilité apparente pourrait laisser croire qu’il est vain de surveiller les taux d’intérêt. Mais c’est là un avis peu judicieux.

Le taux directeur n’est pas le seul facteur qui influence les taux d’intérêt pour les emprunteurs – en réalité, pour certains prêts, les changements de taux directeur ont parfois peu d’incidence. Le taux que paient les emprunteurs baisse ou augmente sous l’effet de plusieurs facteurs, dont l’un est le coût des fonds que prêtent les institutions financières.

Les différents types de prêts (par exemple à taux variable ou à taux fixe) sont fondés sur des coûts qui varient selon la source des fonds que les institutions financières achètent, puis prêtent. Il n’est donc pas surprenant que les taux imposés aux emprunteurs varient aussi, plus souvent en réaction aux changements qui se produisent sur les marchés financiers.

L’éternel débat : taux variable ou taux fixe

Voici les caractéristiques de ces différents types de prêts.

Taux variable

Lorsque le taux directeur change, les institutions financières emboîtent le pas en modifiant le taux d’intérêt préférentiel

Les taux d’intérêt de ces prêts sont établis selon un pourcentage plus élevé ou moins élevé que le taux préférentiel

Taux fixe à long terme

Les marchés financiers contribuent à déterminer les taux d’intérêt imposés aux emprunteurs pour une dette à long terme (par exemple un prêt hypothécaire de cinq ans à taux fixe)

Les taux qu’imposent les institutions financières pour les prêts à long terme reposent sur différents rendements de référence, comme ceux des obligations à cinq ans du gouvernement du Canada

Les taux fixes à long terme sont habituellement plus élevés que les taux variables – mais ces coûts d’emprunt n’augmenteront pas comme les taux variables pourraient le faire pendant la durée du prêt.

Les fonds utilisés pour les prêts à taux fixe à long terme (par exemple des prêts hypothécaires de cinq ans) diffèrent de ceux utilisés pour une dette à taux variable à court terme.

Voici deux principaux taux de référence : le taux préférentiel et le rendement des obligations à cinq ans

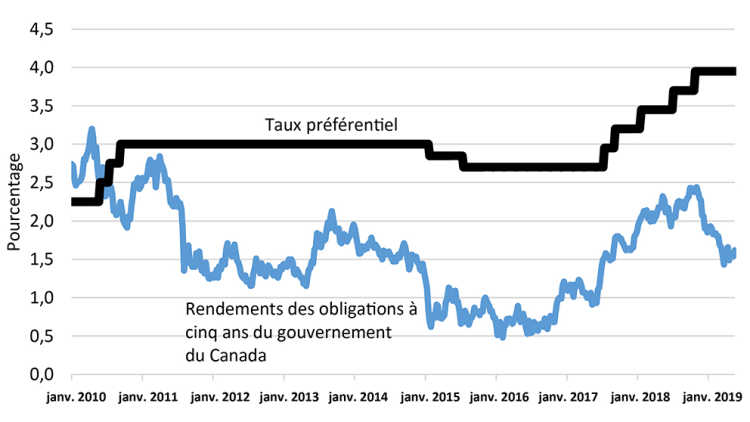

À titre d’exemple, le rendement des obligations à cinq ans du gouvernement du Canada a été très faible pendant la période allant de juillet 2015 à novembre 2016 (Figure 1). Il a fait baisser le coût des fonds pour les prêts à long terme, ce qui a engendré des taux très bas pour les prêts hypothécaires de cinq ans à taux fixe.

Figure 1 : Le taux préférentiel et les rendements des obligations à cinq ans du gouvernement du Canada ont suivi des tendances différentes récemment

Source : Banque du Canada

Même si les taux variables et les taux fixes à court terme étaient également faibles (après les deux baisses de taux de la banque qui ont fait diminuer le taux préférentiel à 2,7 %), le taux fixe de cinq ans pourrait offrir une tranquillité d’esprit appréciable.

Quel est votre degré de tolérance au risque lié aux taux d’intérêt?

Nous en sommes à un stade intéressant en ce qui a trait aux taux d’intérêt après la baisse des rendements des obligations à cinq ans depuis novembre 2018. Le gouverneur de la Banque du Canada pense que les taux d’intérêt augmenteront dès que les obstacles à la croissance s’aplaniront [en anglais seulement], alors que les marchés financiers suggèrent que la Banque du Canada baissera vraisemblablement les taux au lieu de les augmenter. Il n’y a pas de réponse absolue.

Le secteur dans lequel œuvre une exploitation agricole, la solidité de son bilan, l’objet d’un prêt, et d’autres facteurs contribuent tous à créer des besoins différents en matière de financement. Il n’y a pas de recommandation unique au sujet du type de prêt. Une évaluation continue des finances de l’exploitation demeure une stratégie clé.

Jean-Philippe (J.P.) Gervais

Vice-président exécutif, Stratégie et Impact et économiste en chef

Jean-Philippe est Vice-président exécutif, Stratégie et Impact et économiste en chef à FAC. Il offre des conseils qui aident à orienter la stratégie de FAC et qui servent à identifier les risques et opportunités dans l’environnement d’affaires. En plus d’agir comme porte-parole de FAC pour des questions économiques, Jean-Philippe offre ses commentaires sur l'industrie agricole et agroalimentaire dans des vidéos et le blogue des Services économiques FAC.

Avant de se joindre à FAC en 2010, Jean-Philippe était professeur d’agroéconomie à l’Université North Carolina State et à l’Université Laval. Jean-Philippe détient le titre de Fellow de la Société canadienne d’agroéconomie. Il a obtenu son doctorat en économique de l’Université d’Iowa State en 1999.