Perspectives pour 2020 : Secteurs canadiens des céréales, oléagineux et légumineuses

L’équipe des Services économiques de FAC vous aide à comprendre les tendances et les enjeux principaux qui sont susceptibles d’avoir une incidence sur votre exploitation en 2020 :

L’influence des tensions commerciales sur l’économie mondiale et sur les marchés agroalimentaires

Les perturbations des marchés du bétail et de la viande causées par la peste porcine africaine

L’accroissement des stocks mondiaux malgré des conditions de cultures difficiles

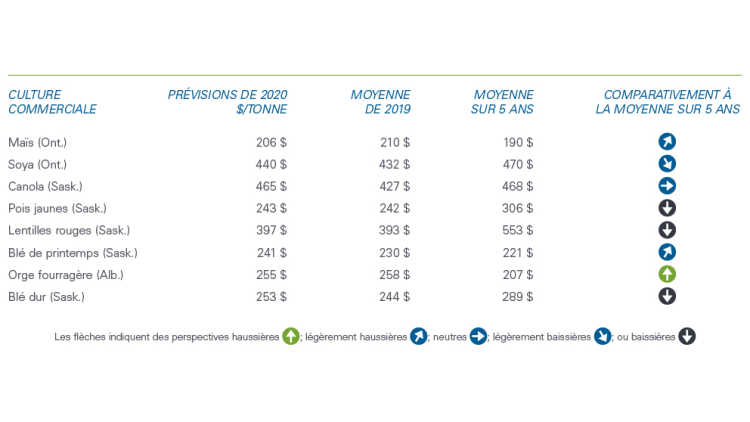

La rentabilité s’annonce inégale pour les producteurs de céréales, d’oléagineux et de légumineuses en 2020. Les prix continueront de subir la pression exercée par l’abondance des stocks mondiaux. La demande sera l’élément à surveiller en 2020. Le rétrécissement du troupeau mondial de porcs qui est attribuable à la peste porcine africaine (PPA), les tensions commerciales et la demande d’éthanol qui stagne aux États‑Unis risquent de freiner la demande. Si l’on en croit les marchés à terme, les prix de la plupart des céréales, des oléagineux et des légumineuses demeureront inférieurs à leur moyenne sur cinq ans (Tableau 1).

Tableau 1. Le potentiel de croissance des prix des cultures agricoles demeure limité en 2020

Sources : Statistique Canada, AAC, USDA, CME, MGEX, ICE Futures Contracts, et calculs effectués par FAC.

Si la faiblesse des prix laisse entrevoir un resserrement des marges en 2020, plusieurs facteurs peuvent changer cette perspective. Une reconstitution plus rapide que prévu du cheptel porcin chinois pourrait stimuler la demande d’oléagineux. Les États‑Unis et la Chine ont conclu un accord commercial de phase 1 qui, une fois mis en œuvre, pourrait entraîner une hausse marquée des achats de céréales et d’oléagineux, ce qui ferait grimper les prix en Amérique du Nord. De plus, l’administration américaine pourrait choisir de stimuler la demande d’éthanol dans le but de contrer les baisses des dernières années. En résumé, l’incertitude qui régnait en 2019 persistera en 2020.

Les prix des intrants de culture devraient progresser légèrement en 2020. Si les prix de l’engrais ont fléchi en raison des difficultés de récolte qui ont retardé les épandages l’automne dernier en Amérique du Nord, ils pourraient remonter avant le printemps pour enregistrer une progression annuelle totale de 5 % à 7 % en 2020. L’inflation des prix du carburant et des pesticides devrait demeurer dans la fourchette de 0 % à 3 %. Les taux d’intérêt devraient demeurer stables en 2020, ce qui facilitera la gestion des frais d’intérêt.

Céréales

Les prix du blé aux États‑Unis pour la campagne agricole 2019‑2020 devraient diminuer de 10 % par rapport aux niveaux de l’année précédente; en conséquence, le prix moyen du blé de printemps au Canada devrait se situer à 241 $ CA la tonne en 2020. On peut donc s’attendre à ce que les marges soient légèrement supérieures au seuil de rentabilité, à condition que les rendements correspondent à la moyenne. Les stocks mondiaux de blé à la fin de 2020 devraient atteindre un sommet absolu, ce qui exercera de la pression sur les prix partout dans le monde. En 2019, une hausse de 3,5 % de la production canadienne par rapport à l’année précédente laisse présager une augmentation des ratios stocks‑utilisation au Canada (Tableau 2). Toutefois, les primes accordées pour le blé de bonne qualité à forte teneur en protéines devraient demeurer généreuses en raison des difficultés d’approvisionnement en blé de force roux de printemps et des problèmes de qualité au Canada et dans le Nord des États‑Unis.

L’affaiblissement des stocks nationaux et mondiaux de blé dur devrait faire grimper les prix du blé dur en 2020; nous prévoyons que le prix moyen s’établira à 253 $ CA la tonne, ce qui se traduira par des marges positives pour les producteurs. Même si les dispositions adoptées par l’Italie à propos de la mention du pays d’origine demeurent en vigueur, les exportations de blé dur vers l’Italie ont presque doublé durant la campagne agricole 2019‑2020 par rapport à la campagne 2018‑2019. La rentabilité devrait entraîner une augmentation de la superficie ensemencée en blé dur en 2020.

Nous prévoyons que la rentabilité des producteurs de maïs sera positive en 2020 en raison de la forte diminution des stocks canadiens qui est attribuable aux conditions météorologiques difficiles de 2019. Les prix devraient aussi s’améliorer si les estimations concernant la production de cultures agricoles de 2019 aux États‑Unis sont révisées à la baisse comme nous nous y attendons.

Tableau 2. Les ratios stocks‑utilisation laissent entrevoir un resserrement de l’offre disponible au Canada

Sources : Statistique Canada, AAC, USDA, et calculs effectués par FAC.

Oléagineux

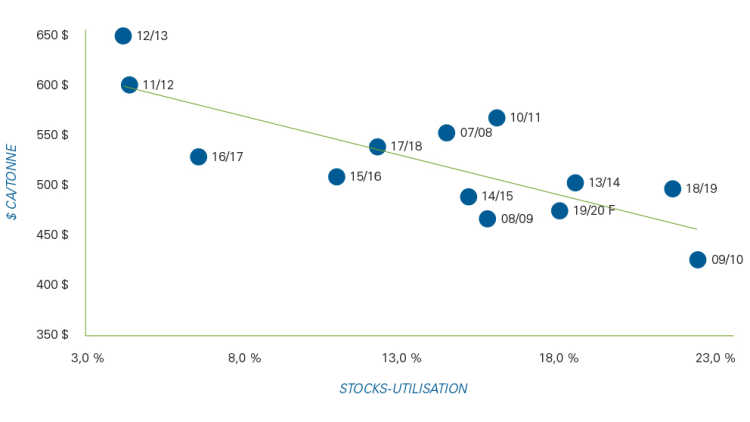

En 2020, les marges du soya et du canola devraient correspondre au seuil de rentabilité ou le dépasser légèrement. Les prix du canola devraient s’établir en moyenne à 465 $ CA la tonne comme le laisse présager le ratio stocks‑utilisation du canola au Canada, qui devrait s’établir à 18,1 % à la fin de la campagne 2019‑2020. Ce ratio est nettement supérieur à la moyenne sur cinq ans, qui est de 13,4 %. En 2019, une réduction de 8,8 % de la superficie ensemencée par rapport à l’année précédente s’est traduite par une baisse de 8,3 % de la production canadienne de canola, qui s’est établie à 18,6 millions de tonnes.

L’ouverture de l’accès au marché de la Chine pourrait contribuer à faire diminuer les ratios stocks‑utilisation à la fin de l’année. Si nous parvenions à accroître nos exportations de la moitié du volume précédemment expédié vers la Chine, le ratio stocks‑utilisation se rétablirait à un niveau plus soutenable, soit environ 13,0 %, ce qui pourrait faire grimper les prix à la ferme dans la fourchette de 500 $ à 550 $ CA la tonne (Figure 1).

Figure 1. Les prix du canola pourraient augmenter légèrement si l’on résout les problèmes d’accès au marché

Sources : Statistique Canada, Agriculture et Agroalimentaire Canada, et calculs effectués par FAC.

En 2019, la production canadienne de soya a chuté de 19 % en raison de la diminution de la superficie conjuguée à des baisses de rendement. Ce résultat fera diminuer les stocks de soya canadien à la fin de l’exercice; par contre, l’abondance des stocks aux États‑Unis devrait permettre aux prix du soya de continuer à suivre une tendance latérale en 2020. Nous prévoyons que les prix du soya se situeront en moyenne à 440 $ CA la tonne en 2020.

Légumineuses

En 2019, la production canadienne de pois a augmenté considérablement grâce à une superficie accrue et à des rendements correspondant à la moyenne sur cinq ans. Toutefois, la limitation des exportations vers l’Inde continue de peser sur la rentabilité des pois jaunes. Pour ce qui est des pois verts, on prévoit des marges positives pour 2020. La propagation de la PPA en Chine a entraîné une diminution des importations de pois canadiens en 2019, tendance qui devrait se poursuivre en 2020.

Si la rentabilité des lentilles demeure sous pression, les marges devraient s’améliorer en 2020 sous l’effet d’une diminution des stocks de fin d’année. Les exportations de lentilles canadiennes vers l’Inde ont bondi de 300 % en 2019, résultat d’une baisse de la production de pois perdrix en Inde et dans les pays voisins. Les restrictions commerciales imposées par l’Inde ont fait diminuer la production mondiale de pois perdrix, ce qui crée des perspectives positives pour le secteur canadien des lentilles.

Autres tendances et enjeux à surveiller en 2020

1. La résilience des économies canadienne et internationales continuera d’être mise à l’épreuve

En 2019, des tensions commerciales ont pesé sur l’économie mondiale; on estime que celle‑ci a progressé de 2,9 % en 2019, soit sa pire performance depuis la période 2008‑2009. Plusieurs banques centrales (à commencer par la Réserve fédérale des États‑Unis) ont abaissé les taux d’intérêt par mesure de précaution devant le spectre d’un ralentissement de l’économie mondiale. Le Fonds monétaire international (FMI) prévoit que la croissance économique rebondira en 2020 pour s’établir à 3,3 %, à condition que les tensions commerciales continuent de s’atténuer.

La Banque du Canada a choisi de laisser les taux inchangés en 2019, probablement par crainte qu’un assouplissement des conditions financières perturbe l’équilibre délicat entre les dépenses et l’endettement des ménages. Le taux de chômage est demeuré bas, ce qui a été positif pour les travailleurs qui ont profité de gains salariaux importants, mais pas pour les entreprises, qui peinent toujours à recruter des employés.

Les marchés financiers estiment qu’une baisse du taux du financement à un jour est plus probable qu’une hausse en 2020. Notre analyse va dans ce sens : nous prévoyons que les taux seront abaissés une fois en 2020 afin d’appuyer la résilience de l’économie canadienne.

En 2019, le dollar canadien s’est apprécié par rapport au dollar américain, passant de moins de 0,74 $ US à un peu moins de 0,77 $ US entre le début et la fin de l’année. Cette tendance se poursuit en 2020. L’incertitude devrait être un thème prépondérant pour les marchés financiers internationaux en 2020, raison pour laquelle nous prévoyons que le dollar canadien se rétablira autour de 0,75 $ US cette année.

2. La production mondiale est à la hausse, mais les conditions météorologiques alimentent l’incertitude

Une fois de plus, le climat risque d’avoir une influence décisive sur les marchés mondiaux des céréales, des oléagineux et des légumineuses. En Inde, les pluies de mousson pourraient faire diminuer la production de légumineuses, ce qui créerait des débouchés pour les exportateurs canadiens. En Amérique du Sud, les conditions sèches risquent de se traduire par une production de maïs et de soya en deçà des attentes. Les feux de forêt en Australie ont eu peu de répercussions sur la production céréalière australienne étant donné que les récoltes étaient en grande majorité achevées, toutefois la destruction de l’écosystème et du secteur de l’élevage du pays pourrait déstabiliser l’approvisionnement du complexe céréalier, particulièrement la demande pour les céréales fourragères. En Russie, en Ukraine et au Kazakhstan, malgré les conditions sèches, la production de blé pour 2019‑2020 devrait atteindre 115 millions de tonnes, ce qui représente une hausse de 3,9 % par rapport à la production de 2018‑2019, mais demeure inférieur au record de 126,9 millions de tonnes enregistré en 2017‑2018. En Europe, la production de colza a chuté de 15 % l’année dernière pour s’établir à 17 millions de tonnes en raison de conditions météorologiques défavorables et d’une réduction de la superficie ensemencée.

3. L’influence démesurée qu’exerce la Chine sur les marchés mondiaux des oléagineux et les répercussions de la PPA

On ne peut sous‑estimer l’influence qu’exerce la Chine sur les marchés agricoles internationaux. Les statistiques que voici parlent d’elles-mêmes : la Chine consomme 27 % de la viande produite à l’échelle mondiale, et 62 % de cette viande est du porc. Historiquement, la Chine n’importait que 3 % du porc que sa population consommait grâce à son importante capacité de production. Par conséquent, ce pays comptait pour plus de 60 % des échanges mondiaux de soya.

L’Organisation des Nations Unies pour l’alimentation et l’agriculture (FAO) estime que la production de porc de la Chine a diminué d’au moins 20 % en 2019. Plusieurs observateurs prévoient qu’elle diminuera d’encore au moins 15 % en 2020, ce qui créerait un écart important entre la demande et l’offre. En 2019, les prix de détail du porc ont augmenté de plus de 100 % sur douze mois et les importations de viande porcine devraient augmenter considérablement en 2020. La demande de soya de la part de la Chine devrait fléchir. Malgré la consolidation de l’industrie, les exploitations d’élevage porcin de la Chine sont en train de se reconstituer. Le rythme de ce rétablissement est un facteur déterminant lorsqu’il s’agit de prévoir l’impact qu’aura la PPA sur la demande de grains et d’oléagineux.

Consultez notre blogue pour obtenir des mises à jour régulières de nos perspectives des secteurs des céréales et des oléagineux pour 2020. Vous y trouverez aussi nos perspectives pour les secteurs des produits laitiers, de la viande rouge et de la transformation des aliments.

Téléchargez la version PDFLeigh Anderson

Économiste principal

Leigh Anderson est économiste principal à FAC. Ses domaines d’intervention comprennent l’analyse des marchés de l’équipement agricole et des intrants de culture. Ayant grandi dans une exploitation mixte de bovins et de céréales en Saskatchewan, il assure également un suivi des secteurs canadiens des céréales, des oléagineux et du bétail et fournit des perspectives à cet égard.

Leigh est entré en fonction à FAC en 2015 au sein de l’équipe des Services économiques. Il œuvrait auparavant auprès de la Direction des politiques du ministère de l’Agriculture de la Saskatchewan. Il est titulaire d’une maîtrise en économie agricole de l’Université de la Saskatchewan.