Perspectives de 2021 pour les secteurs bovin et porcin : gérer l’incertitude économique pour stimuler les ventes de viande rouge

Les Services économiques FAC vous aident à comprendre les enjeux et les principales tendances économiques susceptibles d’avoir une incidence sur votre exploitation en 2021. Voici les trois grandes tendances à surveiller pour les exploitations bovines et porcines :

Les efforts de la Chine pour reconstituer son cheptel porcin;

La hausse du coût des aliments pour animaux;

Le renforcement de la demande de viande rouge.

L’année 2020 a mené à des résultats mitigés dans les secteurs de la viande rouge et des bovins, une tendance qui devrait se poursuivre en 2021. Les marges des exploitations de naissage-engraissage continueront de subir des pressions, mais les élevages de porcelets sevrés verront leurs bénéfices se redresser. La rentabilité de l’ensemble du secteur bovin variera également. Les marges des éleveurs-naisseurs devraient être fortes, tandis que les exploitants de parcs d’engraissement et les éleveurs de bovins semi-finis pourraient avoir du mal à atteindre le seuil de rentabilité, surtout au premier semestre.

Les prix du bétail ont varié grandement d’une région à l’autre du Canada en 2020. Au Manitoba et en Ontario, les porcs destinés au marché se sont vendus à peu près au prix moyen sur cinq ans, prix qui se maintiendra vraisemblablement en 2021 (tableau 1). Toutefois, les prix des porcs d’engraissement de l’Ontario étaient en moyenne de 110 dollars — supérieurs à la moyenne sur cinq ans — et devraient encore augmenter cette année. En revanche, les prix des porcs d’engraissement du Manitoba resteront stables dans la fourchette de leur moyenne sur cinq ans, bien que l’on prévoie une progression d’une année sur l’autre. La rentabilité des exploitations de naissage-engraissage sera mise à mal par le coût élevé des aliments pour animaux (voir ci-après). Les exploitations de porcelets sevrés devraient être rentables après une année 2020 très volatile.

Tableau 1 : Les prix du bétail devraient être stables ou à la hausse dans les six prochains mois

Sources : Statistique Canada, AAC, USDA, CanFax, CME Futures, et calculs effectués par FAC.

Les prix des bovins destinés au marché et des bovins semi-finis refléteront également une division Est-Ouest. Dans l’Ouest, les prix des bouvillons engraissés et des bovins semi-finis seront à peu près identiques à ceux de l’année dernière ou légèrement plus élevés, mais ils resteront bien en deçà de la moyenne sur cinq ans. En Ontario, ces prix seront supérieurs à la moyenne sur cinq ans.

Dépenses : De faibles taux d’intérêt compenseront partiellement l’augmentation du coût des aliments pour animaux et de la main-d’œuvre en 2021

Les taux d’intérêt devraient rester bas, car la Banque du Canada ne prévoit pas relever son taux directeur avant 2023, ce qui permettra de bloquer de taux faibles pour les dettes à long terme. Les perturbations créées par la COVID-19 ont entraîné une inquiétante reprise économique en forme de K : certains secteurs ont profité d’une prospérité économique tandis que d’autres ont été confrontés à l’aggravation des écarts salariaux et du chômage. Étant donné le taux de chômage plus élevé qui touche de nombreux emplois recherchés par les travailleurs agricoles, les salaires dans le secteur agricole ont diminué de 1,8 % comparativement à l’année précédente. Lorsque les effets de la COVID-19 commenceront à s’estomper au second semestre de 2021, les possibilités de croissance économique attendues vont probablement stimuler une réembauche dans les secteurs du pétrole et de l’énergie, un grand concurrent pour la main-d’œuvre agricole. Cela pourrait raviver les pressions inflationnistes de 2 à 3 % par an sur les salaires agricoles.

Les prix de l’orge fourragère canadienne devraient augmenter de 6 % par rapport à l’année précédente, pour atteindre une moyenne de 258 $/tonne. À 219 $/tonne, le maïs devrait être plus cher en moyenne de 3,7 %. Des facteurs liés tant à l’offre qu’à la demande continueront à pousser ces deux prix au-dessus de leur moyenne respective sur cinq ans. Du côté de l’offre, les conditions météorologiques découlant de La Niña (en anglais seulement) apparues l’année dernière pourraient persister tout au long de la saison de croissance 2021. On surveille les baisses de rendement et de volume en Argentine, au Brésil, en Australie et aux États-Unis. S’il s’avère que les volumes ou la qualité de la récolte de printemps et d’été en Amérique du Sud ont été surestimés, cela exercera une pression supplémentaire sur les stocks et fera grimper les prix des cultures américaines à l’automne.

Estimées à 100 millions et 17,5 millions de tonnes métriques, respectivement, les importations de soja et de maïs de la Chine — laquelle tente de faire face à la rapide expansion de sa capacité de production commerciale de porcs — sont peut-être le facteur le plus important cette année. Le prix du maïs chinois étant depuis peu presque deux fois plus élevé que celui du maïs américain, les importations de la Chine viennent juste derrière celles de l’Union européenne pour 2020-2021 (octobre à septembre). C’est une tendance qui fait grimper les coûts des aliments pour animaux, exacerbée par la forte hausse de la demande ailleurs et les éventuels quotas d’exportation imposés par les principaux producteurs.

Croissance limitée de la production porcine et bovine en Amérique du Nord

Le ralentissement de la production porcine dans toute l’Amérique du Nord au début de l’année 2020 en raison des fermetures d’usines de conditionnement a entraîné un surplus d’animaux, ce qui s’est traduit par une baisse des prix et des marges négatives. En avril, les abattages sont tombés bien en deçà de la moyenne sur cinq ans. La surabondance temporaire résultant de la COVID-19 a été aggravée par une offre déjà importante de porcs américains.

Le Foreign Agricultural Service de l’USDA prévoit une production bovine canadienne (en anglais seulement) stable en 2021 par rapport à 2020. La tendance à la baisse de la production de veaux observée en 2020 par rapport à 2019 commencera à s’inverser en 2021, mais sans enregistrer de gain. La baisse de l’offre totale qui a commencé en 2020 par rapport à 2019 se poursuivra en 2021, car les abattages canadiens devraient se stabiliser, sans toutefois augmenter. Avec la reprise de la production américaine de bœuf, les exportations canadiennes de bovins augmenteront de 5,3 % en 2021 par rapport à l’année précédente.

Tendances à surveiller en 2021

1. Les séquelles de la peste porcine africaine (PPA) et les efforts de la Chine pour reconstituer son cheptel porcin

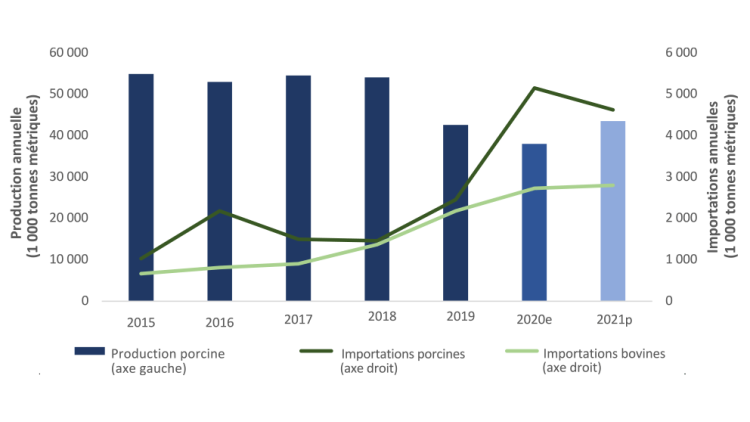

Ayant déjà reconstitué une bonne partie de son cheptel porcin et cherchant à achever son rétablissement, la Chine sera le principal moteur des marchés du bétail tout au long de l’année à venir. Selon le Foreign Agricultural Service de l’USDA, la production chinoise de viande de porc a chuté de 30 % en 2020 par rapport à 2018, à 38 millions de tonnes métriques, en raison des effets persistants de la PPA. Elle devrait remonter à 43,5 millions de tonnes en 2021.

Cependant, les estimations de l’USDA concernant la production porcine chinoise sont très différentes des statistiques officielles de la Chine, qui font état d’une baisse de 3,3 % de la production porcine en 2020 par rapport à 2019, après une chute de 21 % en 2019 par rapport à l’année précédente. La Chine estime sa production de 2020 à 41,1 millions de tonnes métriques, ce qui suscite des spéculations quant à un éventuel rebond supérieur aux prévisions de l’USDA en 2021 (figure 1).

Figure 1 : La peste porcine africaine a contribué à stimuler les importations chinoises de porc et de bœuf

Source : USDA.

2. Progression de la production agricole durant une année marquée par le phénomène La Niña et des événements météorologiques majeurs

Les conditions météorologiques propres à La Niña produisent de graves anomalies en matière d’humidité (à la fois trop et pas assez), et des répercussions pourraient se faire sentir cette année sur la production agricole (p. ex., les rendements du maïs) en Amérique du Sud, en Australie et aux États-Unis. Outre la brève suspension par l’Argentine des permis d’exportation visant les ventes de maïs de la récolte précédente en janvier et février, les événements météorologiques majeurs qui frapperont d’autres grands pays producteurs et consommateurs entraîneront une volatilité encore plus grande du marché et feront grimper les prix des aliments pour animaux.

3. La demande intérieure de viande rouge sera plus forte� – sauf si la COVID-19 cause d’autres perturbations

La COVID-19 a perturbé les chaînes d’approvisionnement de toute l’Amérique du Nord en 2020 en entraînant la fermeture d’usines de transformation de viande ainsi qu’un retard dans l’abattage des animaux. Le Canada semble avoir largement éliminé ce retard, mais d’autres fermetures sont possibles.

Sur une note positive, l’incidence de la COVID-19 sur la demande mondiale de viande rouge devrait s’affaiblir à mesure que la croissance économique globale se remettra du choc subi en 2020. Cette croissance, qui devrait être de 4 % en 2021, se traduira par de nouvelles ventes de viande.

Au pays, les fermetures généralisées des services de restauration en 2020 ont fait baisser à la fois la demande de bœuf (une préférence relativement plus marquée pour le bœuf par rapport aux autres viandes) et la consommation de bœuf (achats réels de bœuf). L’indice de consommation de viande bovine des Services économiques de FAC a baissé de 2,4 % au troisième trimestre de 2020 par rapport à la même période en 2019. L’indice de la demande est resté inchangé. Cela signifie que la consommation de bœuf au Canada a diminué en raison de la hausse relativement plus importante des prix du bœuf (par rapport aux autres viandes) et de la baisse des revenus des ménages, et non parce que les consommateurs préféraient nécessairement les autres options alimentaires vers lesquelles ils se sont tournés. Si les prix de détail de la viande bovine baissent en 2021, surtout par rapport au prix des autres viandes et à mesure que les revenus se stabilisent, on peut s’attendre à une augmentation de la consommation.

On peut également s’attendre à une libération de la demande comprimée (en anglais seulement) pour la viande rouge et les coupes de viande plus coûteuses, découlant de la récente augmentation des économies des ménages canadiens. Depuis l’arrivée de la COVID-19 en 2020, les taux d’épargne trimestriels ont explosé (figure 2), le taux d’épargne actuel atteignant un sommet jamais vu depuis le début des années 1990. La figure 2 illustre ce revirement étonnant où des économies extraordinairement faibles en 2019 ont cédé la place à des sommets extrêmes en 2020.

Figure 2 : Comment les ménages canadiens dépenseront-ils leur argent?

| T1 2019 | T2 2019 | T3 2019 | T4 2019 | T1 2020 | T2 2020 | T3 2020 | |

|---|---|---|---|---|---|---|---|

| Taux d’épargne des ménages (%) | 0,6 | 1,4 | 1,6 | 2,0 | 5,9 | 27,5 | 14,6 |

Source : Statistique Canada.

Compte tenu des fonds supplémentaires disponibles, la réouverture des secteurs de la restauration et de l’hôtellerie en 2021 pourrait inciter les Canadiennes et les Canadiens à se permettre des folies dans leurs achats alimentaires. Le secteur de la viande rouge pourrait bénéficier de cette demande supplémentaire. Il est important de faire une mise en garde importante : si le déploiement du vaccin se heurte à des obstacles ou si des vagues successives de la pandémie surviennent, ces contretemps ralentiront la reprise de la consommation intérieure de viande rouge.

Surveillez notre blogue pour des mises à jour régulières de ces perspectives de 2021 pour les secteurs bovin et porcin, ainsi que pour nos perspectives pour les secteurs des céréales, des oléagineux et des légumineuses, du poulet à griller, des produits laitiers et de la transformation des aliments. Une analyse approfondie des taux d’intérêt, des devises et du PIB sera publiée au début du mois de mars.

Martha Roberts

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.