Perspectives de 2022 pour le secteur laitier

L’équipe des Services économiques de FAC vous aide à comprendre les principales tendances et enjeux économiques susceptibles d’avoir une incidence sur votre exploitation en 2022.

Perspectives agroéconomiques de FAC pour 2022

Regardez un enregistrement du webinaire Perspectives agroéconomiques de FAC pour 2022 qui porte sur les principaux moteurs économiques et les grandes tendances à surveiller au cours de la prochaine année.

Nous considérons que les facteurs suivants auront un impact majeur sur la rentabilité des exploitations laitières en 2022 :

Hausse des coûts des intrants

Demande de produits laitiers

Importations de produits laitiers

Conditions macroéconomiques

Après avoir connu une année 2020 mouvementée, nous espérions un peu de monotonie de la part du marché en 2021. Toutefois, des événements importants ont pesé sur le secteur laitier. Parmi les événements les plus notables, on retrouve une hausse marquée des coûts d’aliments pour animaux entraînée par une flambée des prix mondiaux des cultures, une sécheresse dans les Prairies et des inondations en Colombie-Britannique. L’année 2021 a également été une année de transition avec la nouvelle mise en commun des revenus entre tous les producteurs laitiers du Canada et l’expansion des quotas d’importation en vertu de l’Accord Canada-États-Unis-Mexique (ACEUM).

On avait bon espoir que la production progresserait de façon marquée en 2021. Les premiers signes étaient positifs et les provinces du P5 avaient augmenté leurs quotas de production de 1 % en avril et de 1,5 % en juin, après une hausse de 2 % des quotas en décembre 2020. De plus, les provinces du P5 avaient annoncé une série de jours d’incitatif entre les mois de juin et de novembre 2021. Or, compte tenu de l’état de la demande, des volumes d’importation et des jours de crédit inutilisés, le P5 a annulé les jours d’incitatif et réduit les quotas de production de 1 % en décembre 2021. Malgré ces difficultés, la production canadienne de lait sur douze mois a grimpé de 2,1 % en novembre par rapport à la même période l’année précédente.

À la fin du mois d’octobre 2021, la Commission canadienne du lait (CCL) a annoncé une hausse du prix de soutien du beurre qui entrerait en vigueur le 1er février. Au moment de cette annonce, on prévoyait que cette hausse ferait grimper le prix du lait de 8,4 %. Cette décision s’inscrit dans la foulée d’une brusque hausse des coûts de production, largement attribuable à une augmentation des prix des aliments pour animaux. Si cette hausse de prix soutient la rentabilité des exploitations laitières, elle freine les perspectives de croissance de la production en 2022. Nous prévoyons que les recettes liées aux produits laitiers grimperont de 8,9 % en 2022 sous l’impulsion d’une hausse marquée du prix à la ferme conjuguée à une croissance modeste des volumes. L’augmentation des prix à la ferme résulte de la hausse du prix de soutien du beurre, tandis que les prévisions en matière de quantité sont motivées par la faiblesse de la demande et la croissance plus lente des ventes attribuable à une montée des prix.

Le tableau ci-dessous brosse un portrait sommaire des données sur les revenus et les coûts pour 2020 et 2021 et présente nos prévisions pour 2022. Les coûts d’alimentation ont fortement progressé en 2021 (plus de 27 % dans les provinces du P5 et plus de 20 % dans les provinces du MCLO). Les autres coûts variables affichent une inflation plus modeste (plus de 3 % dans les provinces du P5 et plus de 2 % dans les provinces du MCLO). Les prix devraient croître de plus de 7 % en 2022, avec une croissance modérée des coûts variables, ce qui laisse entrevoir une amélioration de la rentabilité.

Tableau 1 : Estimations des revenus et coûts des exploitations laitières

Revenus bruts ($/hl)* |

Coûts d’alimentation ($/hl)** |

Autres coûts variables ($/hl)** |

||

|---|---|---|---|---|

| P5 | 2020 | 80,05 | 23,82 | 43,78 |

| 2021 | 82,53 | 30,30 | 45,22 | |

| 2022p | 88,46 | 33,43 | 46,15 | |

| MCLO | 2020 | 83,18 | 31,31 | 34,35 |

| 2021 | 82,43 | 37,57 | 35,09 | |

| 2022p | 88,58 | 39,15 | 35,59 | |

Sources : Calculs de FAC basés sur les estimations des coûts de production de la Commission canadienne du lait et du gouvernement de l’Alberta et sur les données des Dairy Farmers of Ontario, des Producteurs de lait du Québec, d’Alberta Milk, de Statistique Canada et de l’USDA.

*Les revenus bruts sont fondés sur les données fournies par les groupes de producteurs, qui diffèrent des données utilisées par Statistique Canada pour calculer les recettes tirées des produits laitiers.

**Les calculs utilisent des définitions différentes des catégories de coût pour le P5 et le MCLO. Par conséquent, les valeurs ne sont pas directement comparables.

Il est à noter que nos prévisions ne tiennent pas compte de la troisième ronde d’indemnisation du gouvernement fédéral dans le cadre de l’Accord économique et commercial global entre le Canada et l’Union européenne (AECG) et de l’Accord de partenariat transpacifique global et progressiste (PTPGP). Les détails de l’indemnisation devraient être annoncés plus tard cette année.

Tendances à surveiller en 2022

1. Coûts de production

Les coûts d’alimentation ont-ils plafonné? C’est assurément la question à un million de dollars. Nos perspectives en ce qui concerne les céréales, oléagineux et légumineuses montrent que cela pourrait en effet être le cas. Les signaux pointent vers une baisse des prix du maïs et du soya à l’automne si les rendements des cultures sont normaux. Dans l’Est du Canada, la production fourragère a été bonne en 2021, ce qui a permis de limiter les coûts de production jusqu’à la récolte d’été. Dans l’Ouest du Canada, la sécheresse a réduit d’environ 35 % la production de foin et ces provinces doivent importer du foin de l’Est du Canada et du maïs des États-Unis pour nourrir leurs vaches laitières et leurs bovins. Nous devrons attendre de voir l’état des champs au printemps avant de déterminer si la production fourragère se redressera en 2022.

Nous devons aussi garder un œil sur les autres coûts de production. Nos prévisions indiquent une croissance modérée des autres coûts variables si l’inflation ne monte pas en flèche en 2022. Les coûts de la main-d’œuvre des exploitations laitières pourraient croître rapidement compte tenu des pénuries actuelles.

2. Demande de produits laitiers

Nous sommes en territoire inconnu avec l’importante hausse des prix à la ferme qui entrera en vigueur le 1er février. Nous ne prévoyons pas que les prix de détail des produits laitiers augmenteront autant que les prix à la ferme. Toutefois, l’inflation des produits laitiers en 2022 devrait dépasser la moyenne sur cinq ans et il faut se demander dans quelle mesure cette progression influencera les décisions d’achat des consommateurs.

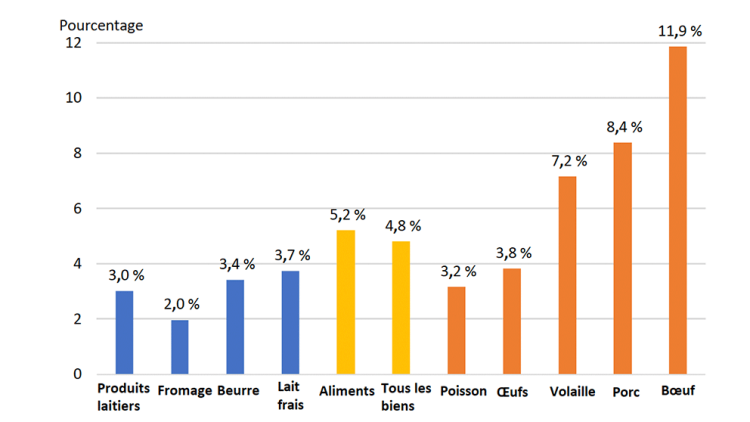

Au cours de la dernière année, l’inflation des produits laitiers a été inférieure à celle de la plupart des produits, y compris les autres protéines animales (figure 1). Ceci porte à croire que la demande de produits laitiers pourrait être en mesure d’absorber la hausse de prix sans occasionner trop de substitution par d’autres produits. Or, l’élément absent de cette figure est l’inflation des produits d’origine végétale qui font concurrence au lait. Selon les données recueillies par Nielsen, l’inflation des substituts de lait à base de végétaux a crû de 1 % sur douze mois en décembre, comparativement à 4,5 % pour les produits laitiers. Si le faible taux d’inflation des substituts de lait à base de végétaux se maintient, nous pourrions voir un nombre croissant de consommateurs remplacer le lait par des boissons végétales.

Figure 1 : Inflation pour certains produits entre décembre 2020 et décembre 2021

Source : Tableau 18-10-0004 de Statistique Canada

3. Importations de produits laitiers

Un groupe spécial de l’Accord Canada-États‑Unis-Mexique (ACEUM) pour le règlement des différends a récemment décrété que le Canada devait revoir l’attribution des licences d’importation des produits laitiers. Les gouvernements du Canada et des États-Unis ont jusqu’au 3 février pour résoudre le différend. On ignore quelles seront les répercussions sur les importations, car cela dépend des nouvelles règles d’attribution qui seront mises en place.

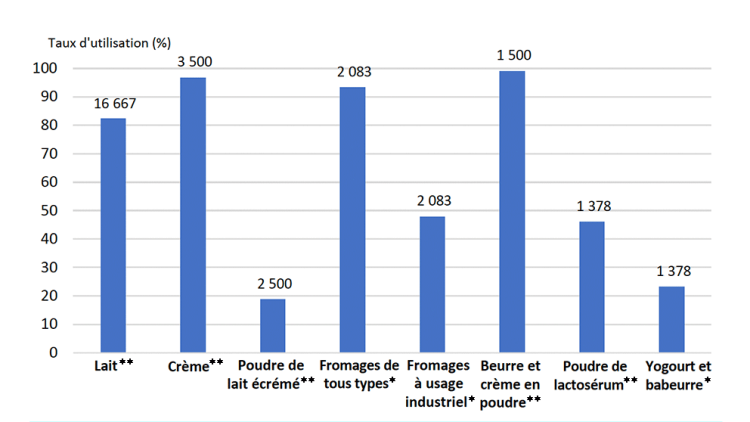

La figure 2 montre les produits dont les importations pourraient augmenter davantage dans le cadre de l’ACEUM. Les produits sont classés de gauche à droite en fonction de la taille de leurs quotas d’importation. Les quotas d’importation du lait et de la crème sont les plus importants et ont été pour la plupart atteints en 2020-2021. Les quotas d’importation de la poudre de lait écrémé et des fromages à usage industriel sont relativement importants et ne sont pas entièrement utilisés. Ces produits sont les plus susceptibles de voir leurs volumes d’importation grimper si les bonnes conditions économiques sont réunies. On fait abstraction ici de la croissance des volumes d’importation attribuable à l’augmentation des quotas en vertu des annexes établies par l’ACEUM.

Figure 2 : Taux d’utilisation des quotas d’importation pour certains produits

Source : Données sur l’utilisation du gouvernement du Canada.

Les nombres indiquent les volumes négociés en milliers de kilogrammes.

* Année civile 2021

** Année de commercialisation de juillet 2020 à juin 2021

4. Conditions macroéconomiques

L’inflation est sur toutes les lèvres en ce moment, et son évolution façonnera l’économie en 2022. Les données de Statistique Canada montrent que l’inflation des prix à la consommation a atteint 4,8 %, soit un sommet en 30 ans. Nous prévoyons que la Banque du Canada relèvera son taux directeur par tranche de 0,25 % à quatre ou cinq reprises afin de contenir l’inflation. Les exploitations laitières peuvent s’attendre à payer plus d’intérêts sur leurs prêts en 2022.

Surveillez notre blogue pour des mises à jour régulières de ces perspectives 2022 pour le secteur laitier ainsi que nos perspectives pour les secteurs des céréales et des oléagineux, du porc, du bœuf, du poulet à griller et de la transformation alimentaire.

Article par : Sébastien Pouliot, Économiste supérieur