Mise à jour du quatrième trimestre de 2021 sur les secteurs des services alimentaires et des épiceries

Le 17 novembre 2021 marquera le deuxième anniversaire de l’apparition de la COVID-19 dans le monde. La pandémie a provoqué des événements qui ont radicalement bouleversé les habitudes d’achat des consommateurs. Il est donc approprié de discuter des tendances observées dans les secteurs des services alimentaires et des épiceries à l’approche de 2022.

La (double) évolution des modes de consommation alimentaire

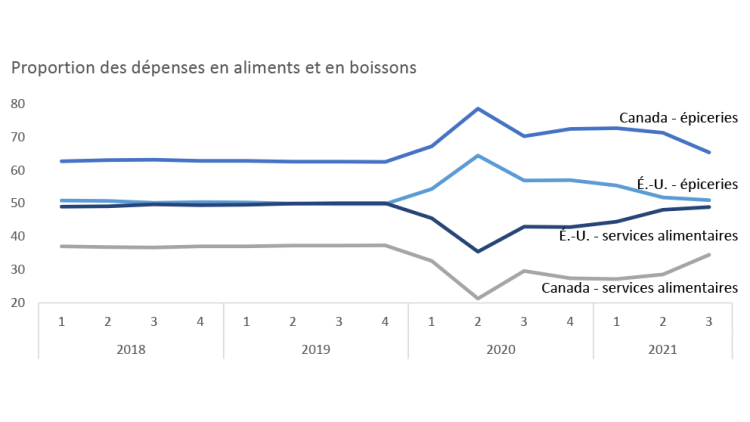

Avant la pandémie, la proportion des dépenses alimentaires totales représentées par les services alimentaires a progressé lentement au Canada et aux États-Unis. En 2019, plus de 50 % des dépenses alimentaires enregistrées aux États-Unis provenaient du secteur des services alimentaire, comparativement à 37 % au Canada. Il y a dix ans, les dépenses en services alimentaires représentaient 44 % des dépenses alimentaires totales aux États-Unis et 32 % au Canada.

Cette tendance a changé avec la COVID-19. Les restaurants ont été forcés de fermer leurs portes et les consommateurs se sont rués vers les épiceries après s’être découvert une nouvelle passion pour la boulangerie et la pâtisserie. Cette période a été particulièrement difficile pour les restaurants à service complet, tandis que les établissements de restauration rapide offrant un service au volant ont moins souffert.

Alors que l’année 2021 tire à sa fin, nous commençons à voir une remontée des dépenses en services alimentaires et un retour des dépenses en épicerie aux niveaux antérieurs à la pandémie, puisque les consommateurs privilégient la commodité en pleine réouverture des économies (Figure 1). En juillet, les services alimentaires représentaient 49 % des dépenses alimentaires aux États-Unis et plus de 34 % au Canada.

Figure 1 : Les ventes des services alimentaires recommencent à gruger celles des épiceries, comme avant la pandémie

Sources : Services économiques de FAC, Statistique Canada, Banque de la Réserve fédérale de St Louis.

Analyse approfondie des ventes d’aliments et de boissons

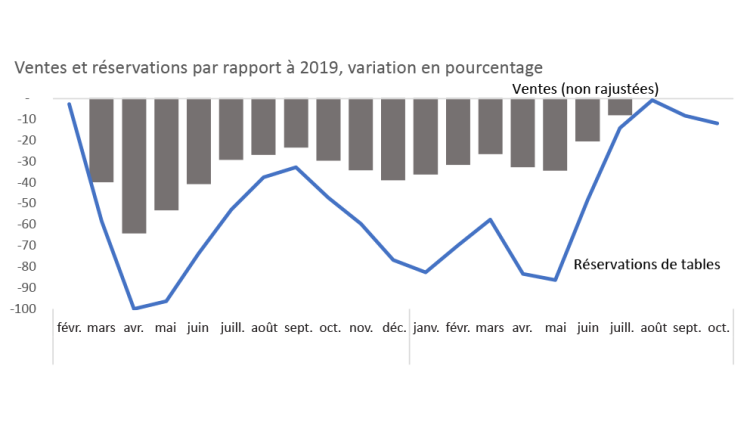

Les ventes des services alimentaires sont demeurées en deçà des niveaux antérieurs à la pandémie de COVID-19 jusqu’à la fin du mois de juillet, même si elles ont augmenté pendant l’été (Figure 2). Les ventes du mois de juillet ont bondi de 28,5 % par rapport à 2020 et reculé de 4,0 % comparativement à 2019. Les ventes des restaurants à service complet se sont accrues de 40,6 % en juillet par rapport à la même période l’an dernier, mais sont demeurées en baisse de 4,8 % par rapport à 2019. Les bars connaissent toujours des difficultés, leurs ventes ayant diminué de 17,6 % comparativement à 2019 en raison des restrictions plus sévères amenées par la quatrième vague. D’après les données sur les réservations, nous nous attendons à ce que les ventes globales des services alimentaires aient atteint les niveaux d’avant la COVID-19 au mois d’août. Toutefois, les réservations ont récemment ralenti.

Les ventes des établissements qui offrent un service réduit (restauration rapide) constituent la seule lueur d’espoir du secteur des services alimentaires. La demande de services alimentaire demeure forte, et les consommateurs trouvent de quoi satisfaire leurs besoins dans les établissements qui offrent de la commodité. Pour la première fois depuis le début de la pandémie de COVID-19, les ventes des restaurants à service réduit ont augmenté en juillet par rapport à 2019. La hausse enregistrée était de 3,5 %. Les ventes des restaurants à service réduit devraient continuer à devancer celles des autres restaurants en 2022.

Figure 2 : Les réservations ont brièvement atteint les niveaux antérieurs à la COVID-19 avant la quatrième vague

Sources : Services économiques de FAC, Statistique Canada, OpenTable.

L’impact de l’inflation sur les ventes des épiceries

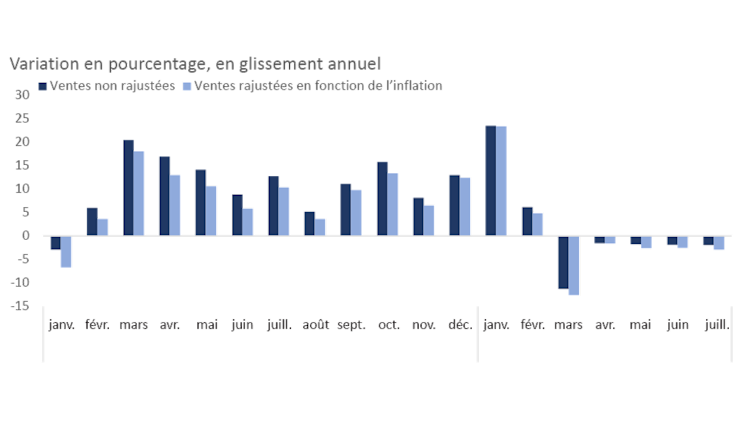

Les ventes des épiceries ont augmenté de 0,8 % en 2021 jusqu’à la fin du mois de juillet, malgré qu’elles aient été en baisse pendant les cinq derniers mois consécutifs. Les gains depuis le début de l’exercice sont attribuables en partie à une forte croissance des ventes en janvier comparativement au niveau de 2020, soit avant la pandémie de COVID-19 (Figure 3). L’inflation contribue également à la hausse des ventes, car les coûts plus élevés découlant des perturbations de la chaîne d’approvisionnement et des difficultés de production sont refilés aux consommateurs. Les détaillants ont transformé un exercice qui s’annonçait mauvais en un épisode de croissance. Abstraction faite de l’impact de l’inflation, les ventes ont diminué de 0,2 % depuis le début de l’exercice. Si on élimine les résultats de janvier et février et le rajustement en fonction de l’inflation attribuable à la COVID-19, on obtient une baisse des ventes estimée à 4,5 %.

Toutefois, le secteur des épiceries n’est pas en difficulté. Les ventes demeurent élevées par rapport à 2019, bien au-dessus des niveaux de croissance habituels. Les détaillants ont accru leurs investissements dans le but de répondre aux exigences des consommateurs en matière de commodité. Ils ont notamment mis l’accent sur les repas prêts à manger, éliminé l’attente à la caisse, établi des partenariats avec des services de livraison, élargi leur gamme d’options de cybercommerce et agrandi les petits locaux.

Figure 3 : Les ventes des épiceries ont diminué alors que les clients favorisent de nouveau les services alimentaires

Sources : Services économiques de FAC, Statistique Canada.

Tendances à surveiller en 2022

Défis liés à la main-d’œuvre

Les épiceries et les établissements de services alimentaires continuent de faire face à des défis liés à la main-d’œuvre, ce qui se répercute sur leurs niveaux de service. Les plus récentes données trimestrielles sur les postes vacants révèlent que le nombre de postes vacants a augmenté de 63,2 % par rapport à la moyenne quinquennale antérieure à la COVID-19 pour les commerces d’aliments et de boissons, et de 34,9 % pour les établissements de services alimentaires. En tout, plus de 98 000 postes sont toujours à pourvoir dans ces deux secteurs.

Inflation et taux d’intérêt

L’inflation globale se situait à 4,1 % en août, tandis que les prix totaux des aliments augmentaient de 2,7 %. Les prix des aliments vendus dans les épiceries ont grimpé de 2,6 %, contre 3,2 % pour le prix des aliments servis dans les restaurants. La main-d’œuvre et les salaires sont toujours un enjeu pour les restaurants, de même que l’inflation touchant les produits de base, ce qui entraîne une hausse des prix. L’inflation des prix des aliments devrait continuer d’augmenter en 2022 en raison des pressions sur les coûts, des problèmes touchant la chaîne d’approvisionnement et des défis liés à la main-d’œuvre. Les rendements obligataires à long terme ont récemment augmenté, emboîtant le pas à l’inflation. Par exemple, le rendement des obligations à 10 ans a dépassé 1,5 % en octobre et c’était la première fois depuis le mois de mai. Les pressions inflationnistes soutenues pourraient obliger la Banque du Canada à relever son taux directeur plus tôt que prévu (cette mesure était prévue au deuxième semestre de 2022).

Alors qu’arrivent les derniers mois de 2021, force est de constater que le secteur des services alimentaires ne s’est pas aussi bien rétabli que nous l’avions espéré. Cependant, il y a de quoi demeurer optimiste pour le quatrième trimestre et le début de 2022. Les consommateurs ont démontré que la demande reste forte en ce qui a trait aux restaurants et aux repas prêts à manger. Lorsque les restrictions liées à la COVID-19 seront davantage assouplies, les ventes du secteur des services alimentaires devraient continuer de gruger la part de marché des épiceries.

Kyle Burak

Expert principal, science des données

Kyle Burak s’est joint à FAC en 2020 et occupe le poste d’expert principal, science des données. Il se spécialise dans la surveillance et l’analyse du portefeuille d’agroentreprise et agroalimentaire de FAC, la santé de l’industrie, et les risques inhérents au secteur. Avant de se joindre à FAC, Kyle a travaillé au service de l’approvisionnement et du marketing d’un détaillant alimentaire canadien. Il est titulaire d’une maîtrise en économie de l’Université de Victoria.