Mise à jour des perspectives de 2022 pour le secteur laitier : les coûts des aliments pour animaux continuent d’augmenter

Voici la première de trois mises à jour trimestrielles de nos perspectives de 2022 pour le secteur laitier du Canada que nous avons publiées en janvier. La semaine dernière, nous avons mis à jour nos perspectives pour le secteur des céréales, des oléagineux et des légumineuses, et la semaine prochaine, nous mettrons à jour les perspectives pour les secteurs bovin et porcin.

Il s’est passé beaucoup de choses au cours des trois mois qui se sont écoulés depuis que nous avons publié nos perspectives pour le secteur laitier, au début de février. La guerre en Ukraine, qui a bouleversé tant de vies a ébranlé les marchés des céréales et des oléagineux, des engrais et de l’énergie. Comme l’a annoncé la Commission canadienne du lait (CCL), la majoration du prix de soutien du beurre est entrée en vigueur le 1er février, ce qui a fait grimper les prix du lait à la ferme de 7 à 8 % entre les mois de janvier et février, selon la région. La hausse des prix à la ferme s’est répercutée sur les prix de vente au détail des produits laitiers. Néanmoins, les volumes de consommation sont demeurés élevés, si bien que les provinces du P5 (toutes les provinces de l’Est à l’exception de Terre‑Neuve‑et‑Labrador) ont annoncé qu’il y aurait des jours d’incitatifs en mai (1), en juin (1), en août (1), en septembre (2), en octobre (2) et en novembre (1), de même qu’une hausse du quota de 2 % le 1er avril. Toutefois, la situation est différente pour les producteurs de l’Ouest. Les provinces de la Mise en commun du lait de l’Ouest (MCLO) se retrouvent face à un excédent de lait et, pour cette raison, elles ont annoncé l’adoption d’une politique restrictive interdisant l’utilisation de crédits de quota [en anglais seulement] qui est entrée en vigueur le 1er mars.

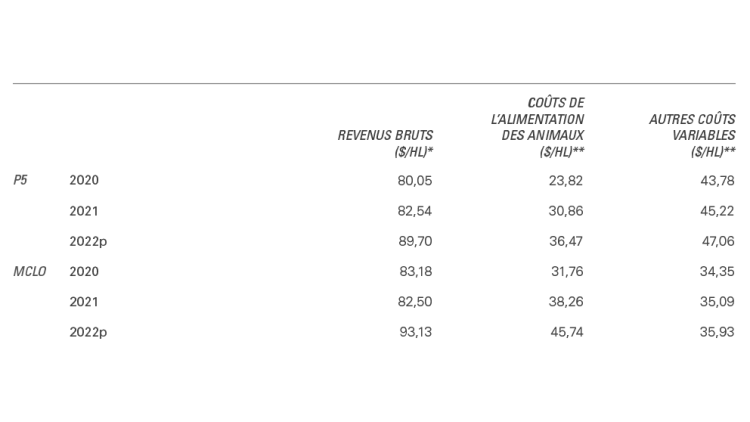

Le tableau 1 brosse un portrait sommaire des données sur les revenus et les coûts pour 2020 et 2021 et présente nos plus récentes prévisions pour 2022. Nous avons revu légèrement à la hausse les revenus bruts des producteurs du P5 par rapport aux perspectives de janvier. Ces révisions ont été encore plus importantes dans le cas des producteurs de la MCLO après une montée considérable des prix à la ferme [en anglais seulement] en mars. Cette montée est attribuable à la fin de l’obligation de jeter du lait [en anglais seulement] créée par les inondations et les abondantes chutes de neige qui avaient frappé la Colombie‑Britannique au cours des mois précédents. Nous avons majoré nos prévisions des coûts de l’alimentation animale pour 2022 d’environ 10 % à la suite de l’augmentation des prix des produits de base découlant de la guerre qui fait rage en Ukraine. Il convient de noter que les estimations des coûts des aliments pour animaux sont des coûts d’opportunité, ce qui signifie que les exploitations agricoles qui sont en mesure de cultiver les aliments qu’elles donnent à leurs animaux peuvent le faire à un coût moindre. Nous avons légèrement modifié nos prévisions à la hausse pour d’autres coûts variables.

Tableau 1 : Estimations des revenus et des coûts des exploitations laitières

Sources : Calculs de FAC basés sur les estimations des coûts de production de la Commission canadienne du lait et du gouvernement de l’Alberta et sur les données des Dairy Farmers of Ontario, des Producteurs de lait du Québec, d’Alberta Milk, de Statistique Canada et de l’USDA.

*Les revenus bruts sont fondés sur les données fournies par les groupes de producteurs, qui diffèrent des données utilisées par Statistique Canada pour calculer les recettes tirées des produits laitiers.

**Les calculs utilisent des définitions différentes des catégories de coûts pour le P5 et la MCLO. Par conséquent, les valeurs ne sont pas directement comparables.

Il est à noter que nos prévisions ne tiennent pas compte des mesures d’indemnisation du gouvernement fédéral au titre de l’AECG et du PTPGP. Le gouvernement fédéral devrait annoncer des indemnités accordées dans le cadre de l’ACEUM dans la mise à jour économique et budgétaire de l’automne 2022.

Tendances à surveiller en 2022

1. Coûts de production

Dans nos perspectives publiées en janvier, nous avons posé la question suivante : « Les coûts d’alimentation ont-ils plafonné? » Nous savons maintenant que la réponse est non. Comme l’indique la mise à jour des perspectives de 2022 pour le secteur des céréales, des oléagineux et des légumineuses, la guerre en Ukraine a fait des ravages sur les marchés des cultures. Pour les exploitations agricoles qui doivent acheter des aliments pour leurs animaux, la guerre entraîne des répercussions directes sur leurs coûts de production. C’est particulièrement vrai pour les fermes des Prairies qui doivent se tourner vers des aliments importés apr�ès la sécheresse qui a sévi en 2021. En effet, on prévoit que les provinces de l’Ouest du Canada [en anglais seulement] importeront 4,5 millions de tonnes de maïs cultivé aux États‑Unis en 2021‑2022, comparativement à moins d’un million de tonnes au cours d’une année typique.

L’Outil de surveillance des sécheresses au Canada indique que de vastes zones des Prairies sont toujours touchées par des conditions de sécheresse. La qualité des pâturages et des récoltes de foin sera un facteur essentiel au maintien des coûts de production à de faibles niveaux pour les producteurs de l’Ouest. Dans l’Est du Canada, aucune région n’est touchée par des conditions de sécheresse à l’heure actuelle et les perspectives sont positives pour une autre bonne récolte de foin.

Les prix de l’énergie ont également grimpé. Le prix de l’essence a augmenté d’environ 34 % et le prix du diesel a fait un bond spectaculaire de 66 %. Les coûts d’énergie représentent environ 4 % des coûts directs des exploitations laitières. Ils ont aussi des répercussions indirectes sur le coût d’autres intrants; voilà pourquoi leur incidence sur la rentabilité ne devrait pas être minimisée.

2. Demande de produits laitiers

Les prix de vente au détail des produits laitiers ont augmenté à la suite de la hausse des prix à la ferme, le 1er février. La plupart des augmentations de prix ont eu lieu en février et en mars. La plus importante concerne le beurre, dont le prix a crû de 12 % entre les mois de janvier et de mars 2022. La situation concurrentielle des produits laitiers s’est détériorée au premier trimestre de 2022, alors que les prix des autres protéines augmentaient légèrement ou diminuaient (tableau 2).

Tableau 2 : Inflation pour certains produits (en %)

Sources : Tableau 18-10-0004 de Statistique Canada et Services économiques de FAC

La consommation de produits laitiers est demeurée solide malgré les prix plus élevés. Selon les données de Nielsen sur les ventes au détail, les volumes de consommation de produits laitiers ont diminué de 5,4 % en mars 2022 comparativement à mars 2021, avec un taux d’inflation de 6,2 %. Toutefois, ces données ne tiennent pas compte de l’incidence de la reprise de la consommation dans les établissements de services alimentaires qui accompagne la levée des mesures sanitaires. Pour cette raison, des comparaisons avec d’autres produits en disent plus long sur la vigueur de la demande de produits laitiers. Pour la même période, les ventes au détail de produits alimentaires ont reculé de 3,1 % pour un taux d’inflation de 5,4 %, tandis que la consommation de viande a diminué de 8,9 % pour un taux d’inflation de 9,7 %. De façon générale, cela donne à penser que les consommateurs ont accordé sensiblement la même importance aux produits laitiers au cours de la dernière année, et ce, même avec la montée des prix.

3. Importations de produits laitiers

Le gouvernement du Canada a revu l’attribution des licences d’importation des produits laitiers en réponse au constat d’un groupe spécial de règlement des différends dans le cadre de l’ACEUM. Toutefois, les regroupements de producteurs laitiers américains ne sont pas satisfaits des révisions. Le gouvernement du Canada a récemment conclu des consultations tenues dans le but de déterminer comment mettre en œuvre les recommandations du groupe spécial et le différend n’est toujours pas réglé.

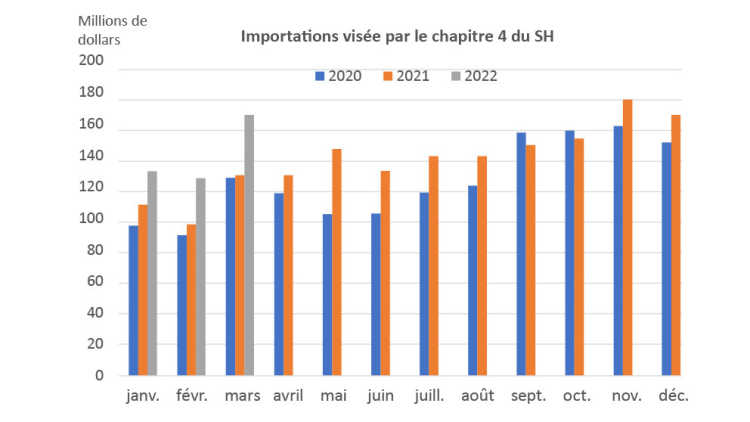

Les importations canadiennes de produits laitiers ont continué de croître. La figure 1 illustre les valeurs mensuelles des importations canadiennes de produits laitiers. Depuis le début de 2022, les importations de beurre sont la principale source de croissance en raison des stocks peu élevés et de la hausse du prix de soutien.

Figure 1. Valeur mensuelle des importations canadiennes totales de produits laitiers

Source : base de données en ligne sur le commerce international de marchandises du Canada

4. Conditions macroéconomiques

L’inflation fait toujours autant parler d’elle sur le plan macroéconomique. Le taux d’inflation du mois de mars se situait à 6,7 %, soit le niveau le plus élevé depuis 1991. La Banque du Canada a relevé son taux directeur de 0,75 % cette année, et d’autres hausses importantes sont fort susceptibles de suivre. Pour obtenir un complément d’information au sujet de l’environnement macroéconomique, consultez notre Mise à jour trimestrielle sur l’économie et les marchés financiers, qui sera publiée le 2 juin.

Surveillez notre blogue pour des mises à jour régulières de ces perspectives de 2022 pour le secteur laitier, ainsi que nos perspectives pour les secteurs des céréales et des oléagineux, du porc, du bœuf, du poulet à griller et de la transformation alimentaire.

Article par : Sébastien Pouliot, Économiste supérieur