Mise à jour des perspectives de 2022 pour le secteur laitier – Les prix des aliments pour animaux ont-ils atteint un sommet?

Voici la deuxième de trois mises à jour trimestrielles de nos perspectives de 2022 pour le secteur laitier du Canada que nous avons publiées en janvier. La semaine dernière, nous avons mis à jour nos perspectives pour le secteur des céréales, des oléagineux et des légumineuses, et la semaine prochaine, nous mettrons à jour les perspectives pour les secteurs bovin et porcin.

L’inflation continue d’exercer une pression sur la rentabilité du secteur laitier. Les prix de l’énergie et des aliments pour animaux semblent avoir atteint un sommet, mais tous deux restent près des records historiques. Alors que l’inflation élevée devrait persister, la Banque du Canada a augmenté son taux directeur de 1 %, faisant augmenter le coût du capital pour les agriculteurs. Après avoir consulté les intervenants, la Commission canadienne du lait (CCL) a annoncé une augmentation de 2,5 % du prix du lait à la ferme, à compter du 1er septembre, afin de compenser partiellement les effets de l’inflation. Ce rajustement des prix sera déduit du prochain rajustement des prix, prévu le 1er février 2023.

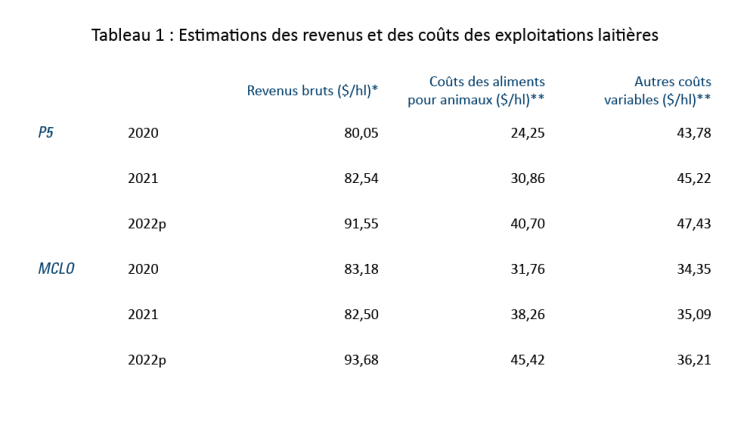

Le tableau 1 résume des données sectorielles sur les revenus et les coûts pour 2020 et 2021 et présente nos plus récentes prévisions pour 2022. Nous avons revu à la hausse les revenus bruts des producteurs laitiers de l’Est (le P5) et de la Mise en commun des producteurs de lait de l’Ouest (la MCLO) par rapport à nos perspectives de mai. Nous avons majoré nos prévisions de 2022 des coûts des aliments pour animaux pour les producteurs du P5, mais les avons revues légèrement à la baisse pour les producteurs de la MCLO. Il convient de noter que les estimations des coûts des aliments pour animaux sont des coûts d’opportunité, ce qui signifie que les exploitations agricoles qui sont en mesure de cultiver les aliments qu’elles donnent à leurs animaux peuvent le faire à un coût moindre.

Sources : Calculs de FAC basés sur les estimations des coûts de production de la CCL et du gouvernement de l’Alberta et sur les données des Dairy Farmers of Ontario, des Producteurs de lait du Québec, d’Alberta Milk, de Statistique Canada et de l’USDA.

*Les revenus bruts sont fondés sur les données fournies par les groupes de producteurs, qui diffèrent des données utilisées par Statistique Canada pour calculer les recettes tirées des produits laitiers.

**Les calculs utilisent des définitions différentes des catégories de coûts pour le P5 et la MCLO. Par conséquent, les valeurs ne sont pas directement comparables.

Les stocks de beurre sont faibles par rapport aux années précédentes. De 2018 à 2021, le ratio stocksutilisation du beurre de laiterie est passé de 3,65 à 2,17. Pour les 4 premiers mois de 2022, le ratio était de 1,60, un niveau jamais vu depuis le début de 2017. Nous continuerons de surveiller les stocks de beurre et verrons si les importations (voir ci-dessous) ou la production nationale feront remonter le ratio stocks-utilisation vers sa moyenne quinquennale de 2,80.

Tendances à surveiller en 2022

Coûts de production

Les prix des aliments pour animaux ont fléchi par rapport à leur pic. Nous avons revu à la baisse nos prévisions des prix des céréales par rapport à nos prévisions antérieures, mais ces prix restent bien au-dessus de leur moyenne quinquennale.

Bien que de vastes zones des Prairies connaissent une sécheresse modérée ou grave, les conditions se sont nettement améliorées selon l’Outil de surveillance des sécheresses au Canada. Les récents rapports sur les récoltes en Alberta [en anglais seulement] montrent que la qualité des pâturages naturels et cultivés s’est améliorée par rapport à l’année dernière, mais qu’elle demeure inférieure à la moyenne à long terme. Les producteurs de l’Ouest devraient réduire les importations d’aliments pour animaux, ce qui fera baisser les coûts de production. En Colombie-Britannique, le printemps froid et humide a provoqué une réduction de la production d’aliments pour animaux. Dans l’Est du Canada, les perspectives demeurent positives pour une autre bonne récolte de foin.

Selon de récentes données sur les prix de l’essence et du diesel, les prix ont commencé à baisser après avoir atteint un sommet en juin. Il est risqué de prédire le prix du pétrole, mais tout indique une baisse des prix du pétrole [en anglais seulement] en raison de la hausse de la production et du ralentissement de la croissance de la consommation.

Demande de produits laitiers

À la suite de la hausse des prix à la ferme en février, c’est le prix du beurre qui a le plus augmenté au détail. Selon les données de juin sur l’inflation, le prix du beurre a augmenté de 17,5 %, par rapport à 7,9 % pour le fromage, à 8,0 % pour le lait frais et à 8,7 % pour les produits laitiers en général, ce qui n’a rien de surprenant : après l’entrée en vigueur de l’Accord Canada–États-Unis–Mexique (ACEUM), la mesure compensatoire que la CCL peut appliquer pour hausser le prix à la ferme est le prix de soutien du beurre. Pour les autres produits laitiers, les prix ont augmenté plus graduellement puisque les prix des composants, à l’exception des prix de la matière grasse, dépendent des prix aux États-Unis et dans le reste du monde.

L’inflation des prix mondiaux du lait écrémé (ou de la poudre de lait écrémé) est également élevée et a contribué à équilibrer les prix relatifs des composants du lait et à soutenir le prix à la ferme. Entre juin 2021 et 2022, le prix du lait écrémé en poudre aux États-Unis a augmenté de 42,5 %. Au Canada, au cours de cette même période, la situation a entraîné une hausse de 68 % du prix des solides non gras de la classe 4(a). L’inflation dans les autres catégories de lait a été importante d’un point de vue historique, mais beaucoup plus faible que pour les prix de la classe 4(a).

Compte tenu de l’inflation, dans quelle mesure la demande de produits laitiers se maintient-elle? Il est difficile de se prononcer de façon définitive sur la vigueur de la demande puisque les comparaisons d’une année sur l’autre ne sont pas informatives en raison des perturbations attribuables à la pandémie. De plus, l’inflation élevée influe sur la demande de produits laitiers pour la première fois depuis plusieurs années, et nous ne savons pas dans quelle mesure les consommateurs réorienteront leur consommation vers de nouveaux produits. Les données de Nielsen sur les ventes au détail montrent que les volumes de produits laitiers ont diminué de 7,8 % en mai 2022 par rapport à mai 2021, alors que le taux d’inflation était de 5,4 % pendant cette même période. Le recul de la consommation pourrait être partiellement attribuable à la hausse de la consommation de services alimentaires plutôt que d’indiquer une baisse de la demande de produits laitiers; et les données de consommation de substituts laitiers suggèrent que c’est le cas. Comme pour les produits laitiers, le volume des substituts laitiers a diminué de 6,0 % sur 12 mois, alors que leur prix a augmenté de 2 %.

Importations de produits laitiers

La valeur des importations canadiennes de produits laitiers a continué de croître, mais cette hausse pourrait s’expliquer en grande partie par l’inflation des prix. Par rapport aux cinq premiers mois de l’année dernière, les volumes d’importation de lait et de crème (codes SH 0401 et 0402) ont diminué, mais ils ont augmenté pour le babeurre, le lactosérum, le beurre et le fromage (codes SH 0403 à 0406).

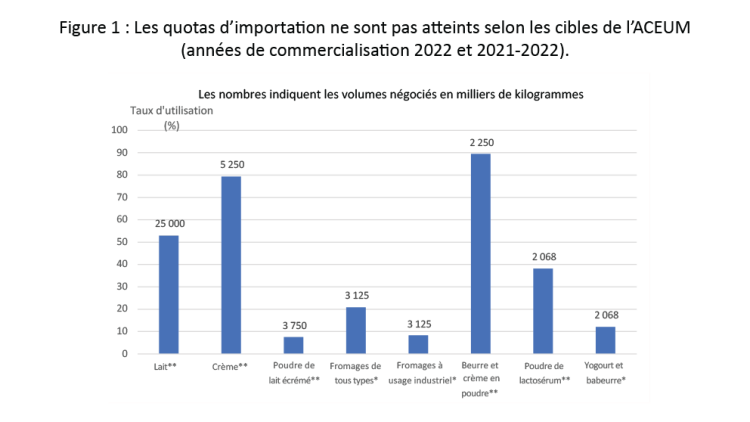

L’ACEUM est en vigueur depuis deux ans. En vertu de cet accord, les quotas d’importation de produits laitiers des États-Unis devraient augmenter chaque année. Dans la figure 1, les taux d’approvisionnement sont inférieurs pour les produits dont l’année de commercialisation coïncide avec l’année civile puisque nous sommes juste après le milieu de l’année. Nous sommes sur le point de terminer la deuxième année complète de l’accord pour les produits dont l’année de commercialisation s’étend d’août à juillet. À la fin de juillet, les quotas d’importation de beurre devraient être pratiquement atteints, ce qui n’a rien de surprenant puisque ce produit offre le taux d’approvisionnement le plus élevé compte tenu du faible ratio stocks-utilisation du beurre. Les taux d’approvisionnement pour le lait et la crème dépasseront 50 %, mais devraient être loin des 100 %.

*Indique les produits dont l’année de commercialisation s’étend de janvier à décembre 2022.

**Indique les produits dont l’année de commercialisation s’étend d’août 2021 à juillet 2022.

Conditions macroéconomiques

L’inflation a atteint 7,7 % en juin. La Banque du Canada a haussé son taux du financement à un jour de 1 % le 13 juin dernier, précisant dans son annonce qu’elle s’attend à ce que l’inflation reste élevée pour le reste de 2022. Elle a déjà augmenté son taux du financement à un jour de 2,25 % jusqu’à présent cette année, et elle devrait d’ailleurs l’augmenter de nouveau de 0,5 à 1,0 % d’ici la fin de l’année. Pour de plus amples renseignements sur l’environnement macroéconomique, consultez notre Mise à jour trimestrielle sur l’économie et les marchés financiers, qui sera publiée le 8 septembre.

Surveillez notre blogue pour des mises à jour régulières des perspectives de 2022 pour le secteur laitier, ainsi que nos perspectives pour les secteurs des céréales et des oléagineux, du porc, du bœuf, du poulet à griller et de la transformation alimentaire.

Article par : Sébastien Pouliot, Économiste supérieur