Mise à jour des perspectives de 2020 pour le secteur laitier : optimisme prudent sur le chemin de la reprise

Au début de l’année, nous avons relevé quatre tendances et enjeux susceptibles d’influer sur la rentabilité du secteur laitier en 2020 :

Faible croissance de la production

Accès élargi au marché pour les produits laitiers étrangers

Vigueur de la demande intérieure de produits laitiers

Prix du lait et coûts des intrants en hausse

Dans les perspectives que voici, nous faisons le point sur nos prévisions, nous examinons les facteurs qui ont influé sur la rentabilité du secteur laitier jusqu’ici en 2020, et nous présentons les tendances à surveiller d’ici la fin de l’année.

Les revenus du lait en hausse

Dans notre mise à jour de mi-année, nous avons décrit comment la COVID-19 a modifié les habitudes de consommation et bouleversé la rentabilité. Les perspectives se sont améliorées depuis; en effet, les prix sont en hausse grâce à une amélioration des rendements pour les matières grasses et les protéines après l’atteinte d’un creux saisonnier durant l’été. La demande de produits laitiers se rapproche aussi du niveau antérieur à la pandémie.

Nos projections pour les provinces visées par la Mise en commun du lait de l’Ouest (MCLO) sont comparables à celles que nous avons publiées au milieu de l’année. Dans le cas des provinces du P5 (toutes les provinces de l’Est, sauf Terre-Neuve-et-Labrador), les perspectives se sont améliorées grâce aux prix des matières grasses plus élevés que prévu et aux hausses du prix de la poudre de lait écrémé aux États-Unis.

Comparativement à janvier, nous nous attendons à des revenus et à des coûts moyens plus bas pour 2020 (Tableau 1). Les rendements moyens des exploitations laitières en 2020 seront inférieurs à notre prévision de janvier étant donné que les coûts ont moins diminué que les revenus.

Tableau 1. Estimations des revenus et coûts moyens des exploitations laitières

| Prévision de janvier 2020 | Résultats réels de janvier à septembre* | Prévision pour la période d’octobre à décembre | Prévision d’octobre 2020 | ||

|---|---|---|---|---|---|

| P5 | Revenus bruts ($/hl) | 80,80 | 79,11 | 81,39 | 79,68 |

| Coûts totaux ($/hl) | 81,38 | 80,52 | 79,68 | 80,31 | |

| MCLO | Revenus bruts ($/hl) | 82,93 | 81,04 | 81,76 | 81,22 |

| Coûts totaux ($/hl) | 76,52 | 76,34 | 76,01 | 76,26 | |

* Les données pour septembre n’étant pas encore disponibles; il s’agit de prévisions.

Sources : Calculs effectués par FAC à partir des estimations de la Commission canadienne du lait et du gouvernement de l’Alberta concernant le coût de production et des données fournies par les Producteurs laitiers de l’Ontario, Statistique Canada et l’USDA.

Tendances à surveiller d’ici la fin de 2020

Nos prévisions reposent sur deux hypothèses : 1) l’impact de la COVID-19 sur la consommation de produits laitiers va continuer de s’atténuer; 2) les répercussions immédiates de l’Accord Canada-États-Unis-Mexique (ACEUM) sont graduelles et se font peu sentir sur les prix des matières grasses et des protéines.

1. La demande des consommateurs pour les produits laitiers

La consommation de produits laitiers risque de diminuer au cours du dernier trimestre de 2020 étant donné que les services de restauration sont tenus de réduire leurs activités en raison de la deuxième vague de COVID-19. Les services de restauration sont de grands consommateurs de crème et de fromage. Leur fermeture se traduit par une diminution de la demande de produits laitiers et, en conséquence, par une chute des revenus des exploitations laitières.

2. La production se rapproche du niveau antérieur à la pandémie, mais les augmentations de quotas dans l'Est se font attendre

Nos prévisions sont établies par hectolitre et ne tiennent pas pleinement compte de l’incidence des réductions de production sur la rentabilité. Une condition cruciale de la rentabilité est que les exploitations laitières fonctionnent à leur niveau d’efficience optimal.

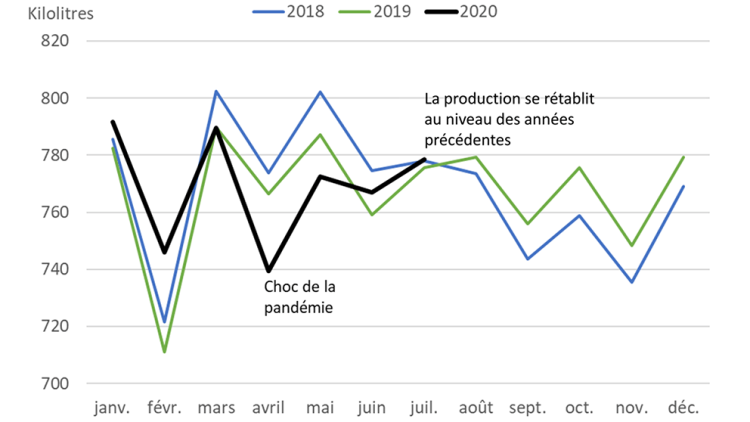

Le P5 n’a pas émis de nouveaux quotas de production depuis les réductions de production annoncées au printemps et attendra probablement que les perspectives de la demande soient plus certaines avant de rétablir les quotas aux niveaux antérieurs à la pandémie. Parallèlement, le P5 utilise des jours d’incitatifs pour contrôler la production. Le P5 a décrété des jours d’incitatifs pour les mois compris entre août et novembre, mais n’a toujours rien annoncé pour la suite. À compter du 1er octobre, le MCLO a éliminé toutes les restrictions sur les jours de crédit et augmenté les quotas de production de trois pour cent. Le MCLO a aussi ajouté des jours d’incitatifs pour octobre et novembre. Les producteurs ont pu utiliser leurs jours de crédit en été, ce qui explique que la production totale de lait en juillet au Canada a été supérieure aux niveaux observés au cours des deux dernières années (Graphique 1).

Graphique 1 : La production de lait au Canada se rétablit au niveau antérieur à la pandémie

Source : Tableau 32-10-0113 de Statistique Canada

3. Les exportations de poudre de lait écrémé

L’ACEUM comporte des dispositions qui prévoient un accès élargi au marché canadien des produits laitiers, des modifications au système de fixation des prix du lait au Canada et des limites concernant les exportations de poudre de lait écrémé (P.L.E.) et de lait maternisé. Ces trois mesures risquent d’influer sur la rentabilité, mais concentrons-nous sur les limites d’exportation.

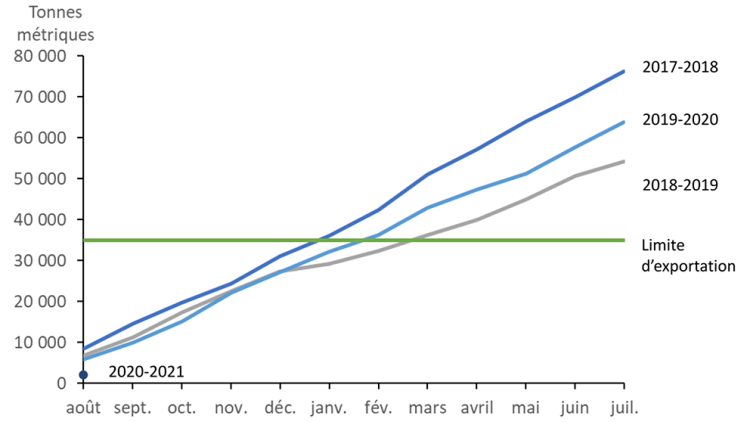

Le Canada a accepté de limiter à 35 000 tonnes métriques les exportations de P.L.E. et à 40 000 tonnes métriques les exportations de lait maternisé, au cours d’une année laitière donnée (d’août à juillet). Les exportations de lait maternisé ont toujours été faibles, mais elles sont appelées à augmenter après l’entrée en service de l’usine de Feihe International (en anglais seulement) à Kingston, en Ontario. Les exportations de P.L.E. vont sans doute atteindre un plafond.

Le graphique 2 montre qu’au cours des trois dernières années, les limites des exportations auraient été atteintes entre décembre et mars. Nous n’avons que des données pour le mois d’août de l’année en cours, et celles-ci indiquent que les exportations ont été inférieures à celles des deux dernières années.

Graphique 2 : Les exportations de P.L.E. ont été moins abondantes durant le premier mois de l’année laitière 2020-2021

Source : Base de données sur le commerce international canadien de marchandises

Les exportations de P.L.E. au-delà de la limite seront assujetties à des frais d’exportation de 0,54 $ par kilogramme. Cela signifie que les exportations de P.L.E. seront taxées, ou alors que les exportations cesseront et que la P.L.E. sera transformée chez nous, possiblement dans une classe de lait de moindre valeur. Quel que soit le résultat, on s’attend à ce qu’une pression à la baisse soit exercée sur les prix payés aux producteurs laitiers.

4. La reprise économique à l’échelle mondiale et au Canada

Des prévisions récentes indiquent un recul marqué du PIB en 2020, mais moins prononcé qu’on ne le craignait au départ. La plupart des prévisions concernant le PIB laissent entrevoir une reprise en forme de V ou en U (en anglais seulement). Cependant, un nombre croissant d’études laissent présager une reprise en forme de K (en anglais seulement) : une situation où certains secteurs de l’économie s’améliorent alors que d’autres se détériorent. Une reprise économique robuste et uniforme pour tous les niveaux de revenu sera cruciale pour assurer une demande et une croissance vigoureuses dans le secteur laitier.

Article par : Sébastien Pouliot, Économiste supérieur