Mise à jour des perspectives 2020 pour le secteur laitier : les changements de consommation pendant la pandémie de COVID-19 bouleversent la rentabilité

Au cours du mois de juillet, l’équipe des Services économiques de Financement agricole Canada (FAC) mettra à jour ses prévisions de rentabilité pour trois secteurs agricoles canadiens (la viande rouge, les produits laitiers, et les céréales, les oléagineux et les légumineuses). Nous décrirons ce qui s’est passé en 2020 jusqu’à présent et ce qu’il faut surveiller au cours des six prochains mois.

Au début de l’année, l’équipe des Services économiques de FAC a relevé quatre tendances et enjeux économiques susceptibles de diminuer la rentabilité du secteur laitier en 2020 :

Croissance lente de la production

Accès élargi au marché des produits laitiers étrangers

Demande intérieure soutenue pour les produits laitiers

Augmentation du prix du lait et des coûts des intrants

Dans ces perspectives de mi-année, nous passons en revue ce qui a influencé la rentabilité des produits laitiers jusqu’à présent cette année, nous mettons à jour nos prévisions pour 2020 et nous indiquons les facteurs à surveiller pour le reste de l’année.

La COVID-19 fait dérailler les projections de revenus du premier semestre

Les revenus des producteurs laitiers augmentaient selon les prévisions jusqu’à la mi-mars, mais la COVID-19 a modifié ce cours. Les habitudes de consommation ont considérablement changé avec l’adoption de mesures de confinement. La fermeture des services de restauration a notamment entraîné une baisse importante de la demande de crème et de fromage. En réponse, l’Accord sur la mise en commun du lait dans l’Est (P5) et la Mise en commun du lait de l’Ouest (MCLO) ont adopté des mesures visant à réduire la production. Par rapport à l’année précédente, la production de matières grasses butyriques en avril a diminué de 0,61 million de kilogrammes (-2,58 %) dans le P5 et de 0,15 million de kilogrammes (-1,9 %) dans la MCLO.

Les revenus du lait ont été inférieurs pour les six premiers mois de l’année par rapport à nos prévisions de janvier 2020 (tableau 1). Les rendements d’été pour les matières grasses butyriques et les protéines sont plus faibles, ce qui maintient les revenus moyens relativement bas pour le reste de l’année 2020. Nous nous attendons à ce que les revenus du lait se redressent, à partir de l’automne. En comparant 2020 à 2019, nous prévoyons maintenant que les revenus bruts diminueront de 1,3 % dans le P5 et qu’ils resteront stables dans la MCLO. Les coûts ont également diminué en raison de l’évolution latérale des prix des aliments pour animaux, ainsi que de la baisse des taux d’intérêt et des prix de l’énergie. Ainsi, les coûts totaux des exploitations laitières pour 2020 seront inférieurs à ceux que nous avions prévus en janvier, mais ils baisseront proportionnellement moins que les revenus. En conséquence, les rendements moyens des exploitations laitières seront plus faibles en 2020 qu’en 2019 (tableau 1).

Tableau 1. Estimations des revenus et des coûts moyens des exploitations laitières

| Prévisions de janvier 2020 | Actual Résultats réels de janvier à juin* | Forecast Prévisions de juillet à décembre | Total de l’année | ||

|---|---|---|---|---|---|

| P5 | Revenus bruts ($/hl) | 80,80 | 79,08 | 77,52 | 78,30 |

| Coûts totaux ($/hl) | 81,38 | 80,98 | 81,02 | 81,00 | |

| MCLO | Revenus bruts ($/hl) | 82,93 | 81,59 | 81,00 | 81,29 |

| Coûts totaux ($/hl) | 76,52 | 76,13 | 76,13 | 76,13 | |

*Les données pour le mois de juin ne sont pas encore disponibles; elles sont prévues. Sources : Calculs de FAC basés sur les estimations des coûts de production de la Commission canadienne du lait et du gouvernement de l’Alberta et sur les données des Dairy Farmers of Ontario, de Statistique Canada et de l’USDA. Les calculs pour les revenus bruts excluent la prime à la matière grasse butyrique et les pénalités pour production hors quota.

Deux hypothèses sont essentielles pour que nos prévisions se tiennent : 1) l’impact de la COVID-19 sur la consommation de produits laitiers continue de s’atténuer; 2) les répercussions de l’Accord Canada–États-Unis–Mexique (ACEUM) sont faibles dans l’immédiat. Notez également que nos prévisions sont établies par hectolitre et ne tiennent pas pleinement compte de l’incidence des réductions de production sur la rentabilité.

Tendances à surveiller pour le reste de l’année 2020

La demande des consommateurs pour les produits laitiers

La réouverture des services de restauration et des écoles sera cruciale pour que la demande de produits laitiers revienne à la normale. Les services de restauration sont de grands consommateurs de crème et de fromage. Le panier de produits laitiers consommé à domicile diffère de celui consommé en dehors du domicile. Bien que la consommation de produits laitiers à domicile ait augmenté lorsque des mesures de confinement ont été mises en place, cela n’a pas suffi à combler le manque à gagner pour tous les produits laitiers.

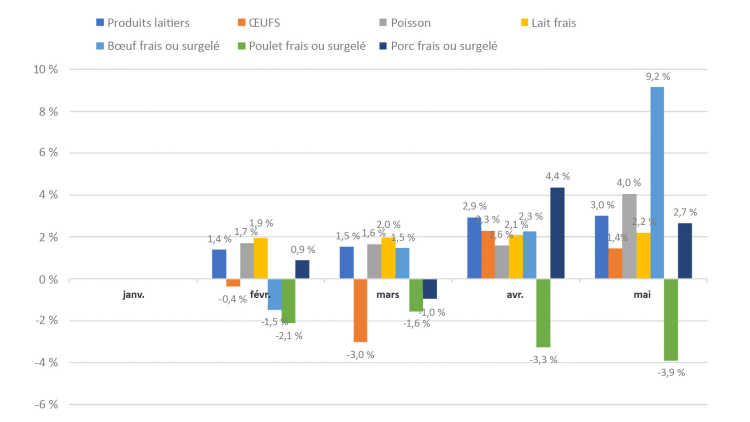

Les produits laitiers étaient une source compétitive de protéines avant la pandémie, mais cette position a changé depuis pour certains produits. C’est le prix du bœuf qui a le plus augmenté : 9,2 % depuis janvier. À l’opposé, le prix du poulet a baissé de près de 4 %. Les produits laitiers et le lait frais se situent à peu près au milieu du peloton. Ils restent concurrentiels par rapport au poisson et au porc, mais perdent un peu de terrain au profit des œufs. Nous pouvons nous attendre à une baisse de l’inflation pour le bœuf, car la production augmente alors que le prix du poulet pourrait augmenter avec la réduction de la production.

Figure 1 : Inflation pour certains produits de protéine depuis janvier 2020

Source : Statistique Canada, tableau 18-10-0004.

1. Accord Canada–États-Unis–Mexique (ACEUM)

L’ACEUM est entré en vigueur le 1er juillet. Les principaux éléments de l’accord concernant les produits laitiers sont les suivants :

- Accès au marché : On estime que les augmentations volumétriques des quotas d’importation pour la plupart des produits laitiers donneront aux exportateurs américains de produits laitiers un accès à 3,6 % du marché laitier canadien d’ici la sixième année. Une augmentation annuelle de 1 % suivra dans l’accès au marché au cours des 13 prochaines années. Pour les produits laitiers autres que le fromage, le mois de juillet compte comme la première année de l’accord et la deuxième année commence le 1er août.

- Les exportations canadiennes : Le Canada a accepté de limiter les exportations de lait écrémé en poudre et de préparations pour nourrissons. D’ici la deuxième année, le Canada exportera 35 000 tonnes métriques de lait écrémé et 40 000 tonnes métriques de lait maternisé. Les exportations dépassant ces niveaux seront soumises à une taxe à l’exportation de 0,54 $ par kilogramme pour la poudre de lait écrémé (P.L.E.) et de 4,2 $ par kilogramme pour le lait maternisé. En 2019 (année civile), le Canada a importé 10,9 tonnes métriques de P.L.E. (SH 0402.10) et de concentrés de protéines de lait (SH 0404.90), tout en exportant 52,8 tonnes métriques de ces deux produits vers des pays autres que les États-Unis.

- Tarification : Suppression de la classe 7 pour les ingrédients des produits laitiers transformés; les composants du lait de cette catégorie seront plutôt vendus dans la classe 4a. Le prix des solides de lait écrémé ne peut être inférieur au prix américain du lait écrémé en poudre. Un changement majeur dans le système laitier canadien est la mise en commun des revenus du lait à l’échelon national. Cet ajustement des prix sera effectué progressivement sur trois ans.

2. Prix des produits laitiers aux États-Unis

Le prix du lait écrémé en poudre aux États-Unis influence une partie des revenus des solides de lait écrémé au Canada. La pandémie de COVID-19 a fait chuter les prix des produits laitiers aux États-Unis. En juin, le lait écrémé en poudre aux États-Unis s’est négocié légèrement au-dessus de 1,00 USD par livre, en hausse par rapport au faible niveau d’avril (0,85 USD par livre), mais en baisse par rapport au prix de janvier (1,27 USD par livre). Le prix du lait écrémé en poudre aux États-Unis en juin s’élève à environ 3,00 CAD par kilogramme. À titre de comparaison approximative, en utilisant le prix de la classe 4a en juin de 1,80 CAD par kilogramme et une marge bénéficiaire des transformateurs de 0,95 CAD par kilogramme, nous trouvons un prix pour la P.L.E. de 2,75 CAD par kilogramme. Ces valeurs suggèrent que les prix récents de la P.L.E. au Canada sont semblables à ceux des États-Unis.

3. Reprise économique mondiale et canadienne

Les économies se remettront du choc de la COVID-19, mais le rythme de la reprise est inconnu. Les producteurs laitiers profitent des faibles taux d’intérêt actuels, des faibles prix de l’énergie et de la faiblesse du dollar canadien. Inversement, la baisse des revenus des consommateurs et les difficultés économiques dans les services de restauration entraînent une baisse de la demande de produits laitiers. Une forte reprise économique sera cruciale pour la croissance de l’industrie laitière.

Article par : Sébastien Pouliot, Économiste supérieur