L’épidémie de peste porcine africaine tarde à améliorer la rentabilité des producteurs nord-américains

Les tensions commerciales, Brexit et d’autres risques géopolitiques pèsent sur l’économie mondiale. Les conditions climatiques et les maladies animales ajoutent une dose supplémentaire d’incertitude dans les marchés agricoles. Le marché mondial du porc en est un excellent exemple. Nos perspectives de juillet pour le secteur canadien du porc tiennent la route, mais de récentes données économiques semblent offrir un certain potentiel d’amélioration. Un ratio porc-aliment croissant indique une rentabilité légèrement accrue au début de l’année 2020 au moment où l’écart entre l’offre et la demande de porc en Chine devrait se creuser.

Effets de la peste porcine africaine sur la production, la consommation et le commerce

Le virus de la peste porcine africaine (PPA) s’est répandu dans l’Asie et dans l’Europe de l’Est. Le secteur porcin de la Chine a été particulièrement éprouvé : certaines estimations crédibles indiquent une baisse de la production de 25 % en 2019 ainsi que la décimation de la moitié du troupeau de porcs. Ce n’est pas rien, quand on sait que la Chine représente normalement la moitié de la production mondiale de porc.

Un tel déficit de production crée un écart entre l’offre et la demande. L’USDA prévoyait en août que la Chine allait devoir augmenter ses importations de porc de 60 % par rapport aux quantités importées en 2018. Pourtant, les importations chinoises sont inférieures à ces projections, ayant augmenté seulement de 26 % au cours des six premiers mois de 2019 par rapport à la même période l’an dernier. Les dernières statistiques semblent toutefois indiquer une accélération : les importations de porc ont plus que doublé en juillet (en anglais seulement) et ont augmenté de 76 % en août comparativement aux mêmes mois l’an dernier.

Le commerce international n’est pas la seule chose touchée par la PPA :

L’inflation des prix du porc au détail s’accélère (en anglais seulement) en Chine. Les prix ont grimpé de près de 50 % au cours de la dernière année, ce qui pousse les consommateurs à se tourner vers d’autres sources de protéines comme le poulet, le bœuf et le mouton.

L’USDA prévoit que l’offre de porc aux États-Unis augmentera de 4,8 % en 2019. En Europe, la production de porc sera légèrement inférieure en 2019 par rapport à 2018, mais la capacité de production est en hausse. Malgré le resserrement de l’offre en Chine, le rapport indique que les entreprises augmentent leur capacité de production (en anglais seulement) vu la hausse des prix des porcs.

L’accélération des importations est un signal positif; toutefois, les marchés demeurent modérément optimistes. La Chine n’a pas retiré complétement ses tarifs sur les exportations américaines de porcs, ce qui érode les prix des porcs vivants aux États-Unis. En outre, elle continue d’interdire les exportations canadiennes de viande rouge.

Perspectives de rentabilité modérée dans la production canadienne du porc

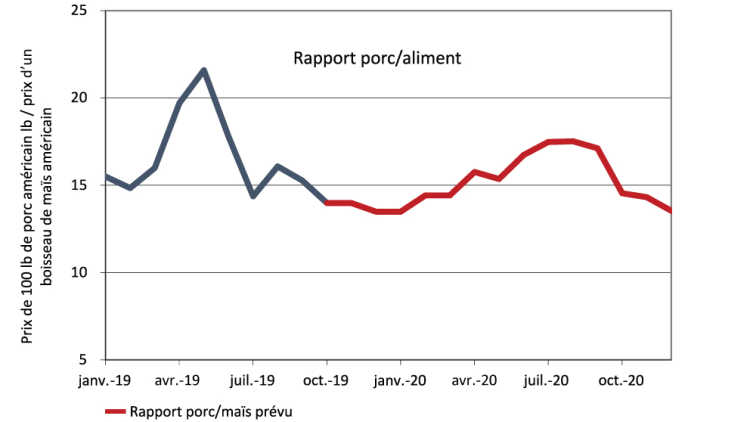

Les marges des exploitations porcines, mesurées en fonction du rapport porc/aliment, ont grimpé en mars et en avril en raison de la hausse importante de la demande de porc nord-américain que les marchés anticipaient (Figure 1). Toutefois, les prix du porc se sont subséquemment repliés étant donné que la demande a été plus faible que prévu et que l’offre aux États-Unis a augmenté. La hausse des prix du maïs a également grevé la rentabilité.

Figure 1 : Les faibles gains de prix prévus par le marché exercent une pression sur le rapport porc/aliment

Source : AAC, CME, USDA et calculs de FAC

Le rapport porc/aliment devrait grimper lentement à compter de la fin de 2019 et pendant la majeure partie de 2020, indiquant une hausse des profits pour les producteurs. Cette hausse sera toutefois modérée jusqu’à l’été 2020, au moment où la demande devrait connaître un raffermissement saisonnier.

Contrôler les coûts est essentiel dans un contexte de risques géopolitiques

Les prix du porc pourraient être sujets à une certaine volatilité pendant toute l’année 2019 et au début de 2020. Ils ne sont pas sous notre contrôle, mais la gestion des coûts l’est. Le ratio des charges d’exploitation médian des exploitations porcines ayant un chiffre d’affaires entre 1 million et 2 millions de dollars était de 0,77 en 2018*, ce qui veut dire qu’une exploitation moyenne a consacré 0,77 $ de chaque dollar de revenu qu’elle a généré aux dépenses variables. Pour les exploitations du premier quartile en matière d’efficience, ce ratio était inférieur de 5 cents.

Les exploitations agricoles devraient se concentrer sur ce qu’elles peuvent contrôler :

Une bonne stratégie de gestion du risque qui tient compte de l’incertitude entourant les prix des produits de base et les politiques commerciales.

Un examen des décisions de production pour déterminer s’il serait opportun de modifier la composition des intrants pour réduire les dépenses tout en évitant ou en minimisant des baisses de production et de revenus.

* selon une analyse comparative s’appuyant sur les données du portefeuille de FAC

Jean-Philippe (J.P.) Gervais

Vice-président exécutif, Stratégie et Impact et �économiste en chef

Jean-Philippe est Vice-président exécutif, Stratégie et Impact et économiste en chef à FAC. Il offre des conseils qui aident à orienter la stratégie de FAC et qui servent à identifier les risques et opportunités dans l’environnement d’affaires. En plus d’agir comme porte-parole de FAC pour des questions économiques, Jean-Philippe offre ses commentaires sur l'industrie agricole et agroalimentaire dans des vidéos et le blogue des Services économiques FAC.

Avant de se joindre à FAC en 2010, Jean-Philippe était professeur d’agroéconomie à l’Université North Carolina State et à l’Université Laval. Jean-Philippe détient le titre de Fellow de la Société canadienne d’agroéconomie. Il a obtenu son doctorat en économique de l’Université d’Iowa State en 1999.