Principaux graphiques économiques à surveiller en 2024

En ce début d’année où l’inflation est élevée et de forts vents contraires soufflent sur l’économie, les Services économiques FAC présentent les principaux graphiques qui permettront de comprendre l’environnement économique dans lequel évoluent les exploitants agricoles, les agroentrepreneurs et les transformateurs alimentaires.

Économie : ralentissement de la consommation, tendance baissière de l’inflation et répercussions des taux d’intérêt

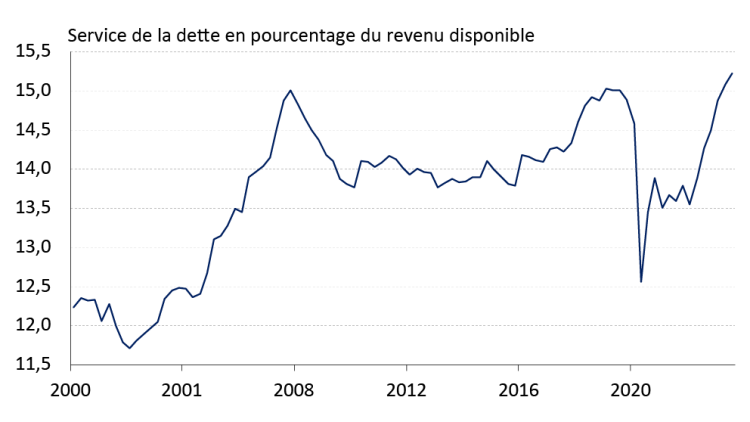

On s’attend à une deuxième année consécutive de faible croissance, car l’économie canadienne ressentira plus profondément, en 2024, les répercussions des hausses antérieures de taux d’intérêt. Les dépenses de consommation, qui représentent près de 60 % du PIB, devraient ralentir considérablement. En effet, les ménages éprouvent des difficultés sous le poids du service de la dette, qui a atteint un niveau record (figure 1), du coût élevé du logement et d’un marché du travail plus difficile.

En 2024, le ralentissement économique renforcera la tendance à la baisse de l’inflation, entraînant un recul encore plus prononcé du rendement des obligations à long terme, puis des taux à plus long terme des prêts à taux fixe. En revanche, les rendements à court terme devraient rester stables, vu la décision de la Banque du Canada de laisser tel quel son taux du financement à un jour pendant quelques mois supplémentaires. Cependant, une fois que la banque centrale sera convaincue de la durabilité de la tendance baissière de l’inflation, ce qui devrait se produire vers le milieu de l’année, il faut s’attendre à ce qu’elle commence à réduire son taux afin de stimuler une économie en déclin.

Figure 1 : Les consommateurs canadiens se trouvent sous pression

Source : Statistique Canada

Cultures : record de trituration du canola au premier trimestre

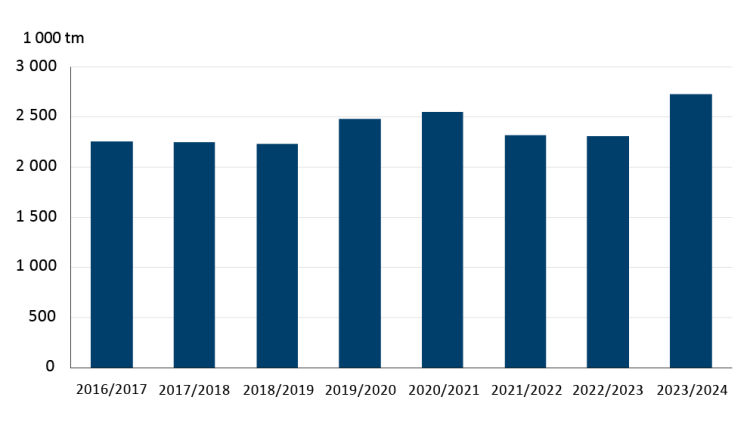

Les entreprises canadiennes de trituration du canola ont établi un record au premier trimestre de l’année de commercialisation 2023-2024 grâce à de nouvelles capacités de production (figure 2). Initialement, on prévoyait l’ajout de 4,5 millions de tonnes métriques (tm) en 2024, mais les projets ont été retardés par la hausse des coûts de construction et des taux d’intérêt ainsi que l’offre restreinte de canola depuis quelques années. L’accroissement de la production de canola trituré pourrait contribuer à faire augmenter les acres consacrés au canola, mais le ratio des prix à terme des fèves de soya et du maïs demeurera la référence pour analyser la tendance en ce qui a trait aux acres ensemencés. Les producteurs américains seront incités à planter davantage de soya, au détriment du maïs, si le ratio ne change pas.

Figure 2 : Trituration de canola au premier trimestre de l’année de commercialisation (août-septembre-octobre)

Source : Statistique Canada

Bovins : le cheptel bovin nord-américain continue de s’amenuiser

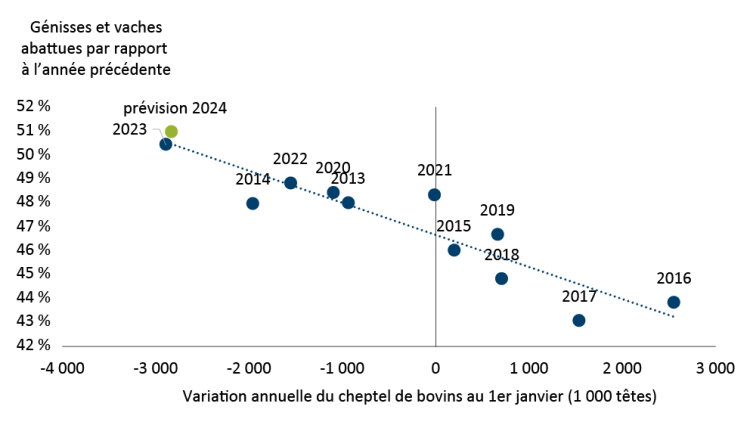

Au 1er janvier 2024, le cheptel bovin d’Amérique du Nord présente une taille inférieure à celle de l’année précédente. Même les prix élevés n’ont pas suffi à empêcher les troupeaux de diminuer, car les exploitants ont été aux prises avec des sécheresses au cours de deux des trois derniers étés. Les génisses et les vaches ont compté pour 51 % des bêtes abattues en 2023 (figure 3). Pourvu que 2024 fournisse de la pluie abondante pour le foin et le pâturage, la reconstruction du cheptel se fera, en plusieurs années. En effet, si l’on observe l’incidence des prix élevés en 2015 et en 2016, les troupeaux sont seulement restés stables.

Figure 3 : L’abattage de génisses et de vaches frôle un sommet inégalé en une décennie

Sources : Statistique Canada, USDA, calculs de FAC

Porc : capacité d’abattage au Canada en 2024

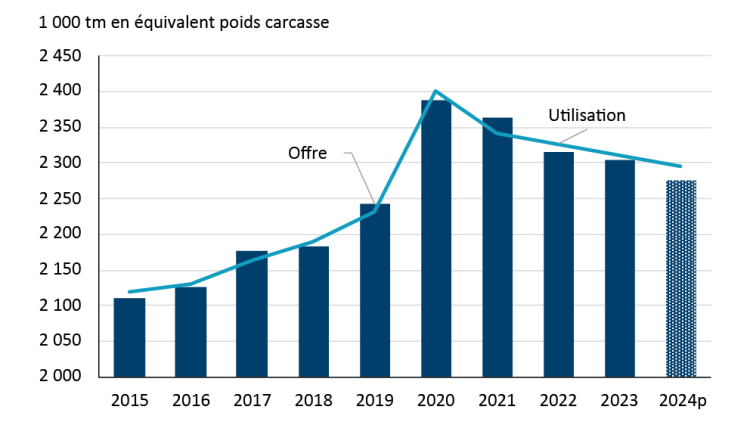

L’USDA s’attend à ce que la production canadienne de porc recule encore de 1,2 % en 2024, car il y a actuellement un surplus de porc dans le monde. Partout sur la planète, les marges des producteurs se trouvent sous pression, ce qui entraîne des réductions de troupeaux, y compris en Chine, principal producteur mondial. Les marges des producteurs canadiens resteront serrées au moins jusqu’à l’été, même si la demande interne de porc a augmenté en raison d’un changement dans les habitudes des consommateurs, qui se tournent vers des protéines moins coûteuses.

Figure 4 : La production porcine subira encore des pressions en 2024

Source : PSD Online Data de l’USDA

Produits laitiers : les coûts moindres des aliments pour animaux devraient donner un coup de pouce à la rentabilité

Compte tenu de la stabilisation des coûts des intrants, les marges des producteurs laitiers devraient s’améliorer en 2024 par rapport aux années précédentes, et les estimations actuelles se comparent aux marges de 2019. La disponibilité des aliments pour animaux et leurs prix, très volatils au cours des trois dernières années, constitueront le facteur déterminant de la rentabilité. L’abondante récolte de 2023 aux États-Unis a fait chuter les prix à terme du maïs, qui ont atteint un creux inégalé en trois ans. Comme le maïs est la référence d’autres marchés de céréales fourragères, le blé et l’orge fourragers ont aussi subi une pression baissière, même dans l’Ouest du Canada, où la sécheresse a limité la production. Une variation de 10 % du coût des aliments pour animaux achetés peut faire fluctuer la rentabilité globale de 40 % à la hausse ou à la baisse, selon le cas. Pour se faire une idée des perspectives du prix du maïs en 2024, les producteurs devront se tenir au courant de la production estimative de l’Amérique du Sud ainsi que des intentions d’ensemencement du maïs aux États-Unis pour la prochaine saison de culture.

Figure 5 : L’indice du coût des aliments pour animaux des producteurs laitiers a fléchi au second semestre de 2023 sous l’effet de la baisse des prix du maïs américain

Sources : Statistique Canada, USDA

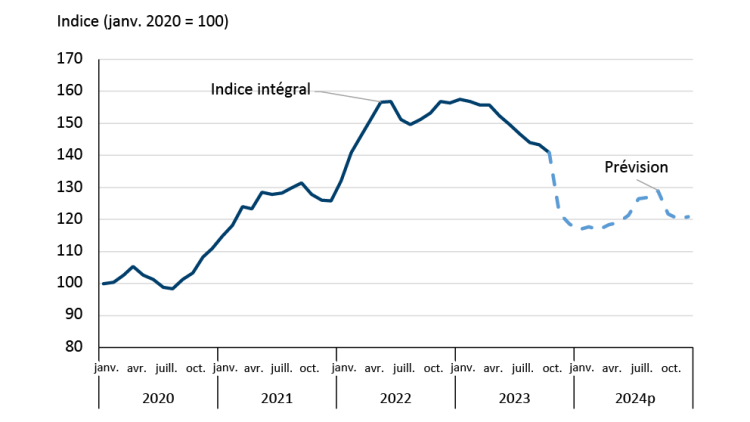

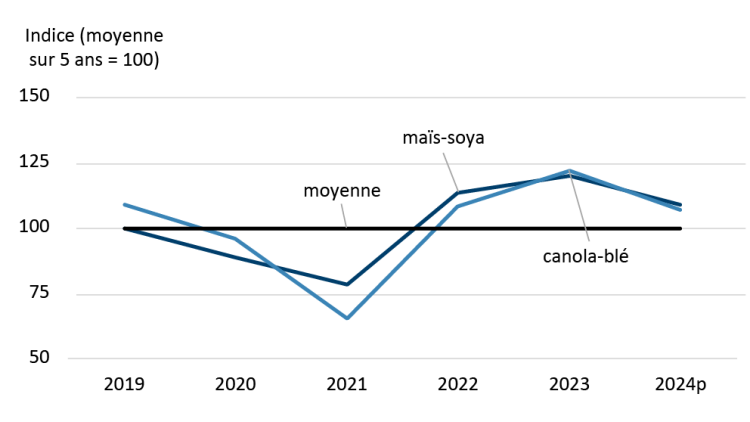

Intrants de culture : l’abordabilité des engrais devrait s’améliorer

Les agriculteurs canadiens sont préoccupés par la diminution des prix des cultures et les prix élevés des intrants agricoles, notamment les engrais. Notre indice d’abordabilité des engrais est définitivement à surveiller. Le ratio des prix des engrais et des cultures est un indicateur de l’abordabilité des engrais. On le calcule en divisant les prix des engrais par ceux des cultures. Il met en évidence la relation entre les prix des engrais et des cultures ou, en d’autres termes, entre les intrants et les extrants.

Notre indice d’abordabilité des engrais, qui repose sur les grandes rotations des cultures, a pris du mieux tant pour le canola-blé que pour le maïs-soya, car les prix mondiaux des engrais ont diminué par rapport à ceux des cultures. Plus ce ratio est faible, plus les engrais sont abordables par rapport à la valeur des cultures. Dans l’ensemble, les tendances en matière d’abordabilité des engrais sont de bon augure pour la rentabilité des cultures en 2024-2025. L’azote est devenue plus abordable pour la plupart des grandes cultures. Les prix du blé de printemps et du canola se sont mieux maintenus par rapport à celui de l’azote que le prix du maïs. Le rapport entre les prix des produits de base et celui du phosphate devrait également s’améliorer malgré un meilleur potentiel de hausse pour les prix mondiaux du phosphate en 2024. Nous continuerons de surveiller l’abordabilité des engrais à l’approche des semailles printanières.

Figure 6 : Indice d’abordabilité des engrais

Sources : Prix des intrants de culture en Alberta, Statistique Canada et calculs effectués par FAC

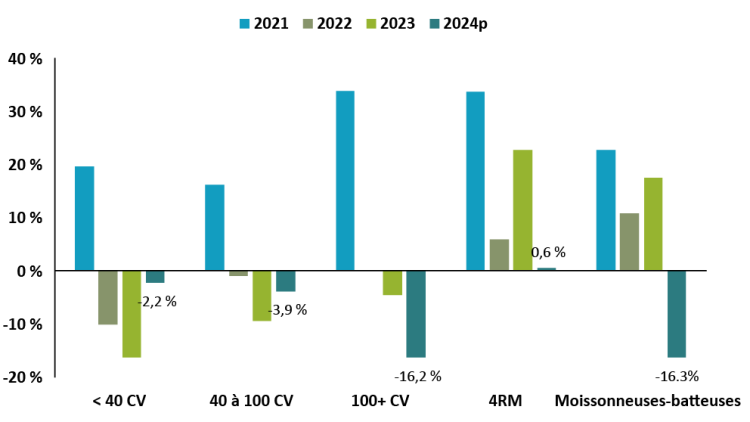

Équipement agricole : les coûts d’emprunt élevés devraient peser sur les ventes

Depuis plusieurs années, le secteur de l’équipement agricole est confronté à des problèmes d’approvisionnement qui nuisent à la livraison des équipements des fabricants. La réduction des livraisons et la forte demande d’équipements agricoles ont réduit les stocks d’équipements neufs et usagés en 2022 jusqu’en 2023.

Les problèmes des chaînes d’approvisionnement sont en grande partie derrière nous, et les livraisons des fabricants continuent d’arriver. Aussi, le niveau des stocks devrait remonter en 2024. La hausse des stocks d’équipements neufs se répercutera sur le marché de l’équipement d’occasion.

On s’attend à ce que la hausse des prix des équipements neufs ainsi que les coûts d’emprunt accrus ralentissent les ventes d’équipements agricoles. Faisant preuve de prudence à cause des taux d’intérêt élevés, les producteurs reportent leurs décisions d’achat jusqu’au moment où les taux d’intérêt se stabiliseront ou baisseront. Les entreprises se concentrent sur le coût de l’équipement à l’acre par rapport au total des coûts de l’exploitation agricole.

Figure 7 : Les ventes d’équipements agricoles devraient ralentir en 2024

Sources : Association of Equipment Manufacturers (AEM) et calculs effectués par FAC

Contributeurs :

Leigh Anderson, économiste principal

Graeme Crosbie, économiste principal

Justin Shepherd, économiste principal